1.1. Економічні основи банківської справи

Передумовою задоволення економічних та соціальних потреб будь-якої країни, крім ефективного функціонування різноманітних галузей економіки, є розвиток та стабільне функціонування грошового ринку. У широкому розумінні, грошовий ринок є частиною фінансового ринку та являє собою сукупність відносин пов'язаних з рухом тимчасово вільних коштів від юридичних та фізичних осіб, що їх мають (інвесторів) до суб'єктів господарювання та фізичних осіб, які їх потребують (позичальників).

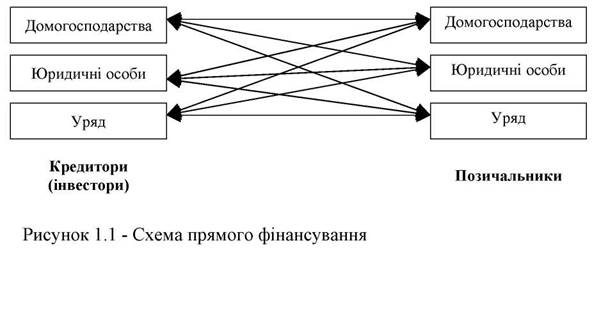

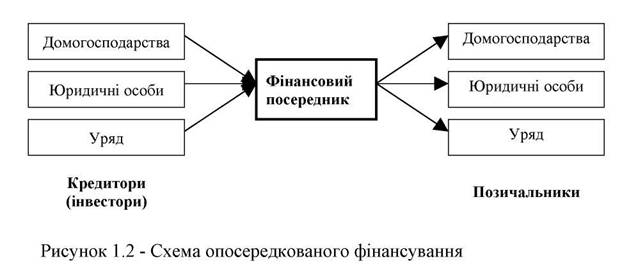

Передавання грошових коштів на грошовому ринку може здійснюватися безпосередньо від інвестора до позичальника (пряме фінансування) або з використанням послуг фінансових посередників (опосередковане фінансування).

Рух коштів відбувається на підставі домовленостей відповідно до принципів строковості, повернення, платності.

Принцип строковості полягає в тому, що кошти надаються на певний строк (термін користування). Принцип повернення визначає зобов'язання позичальника повернути кошти у визначений строк. Принцип платності полягає в зобов'язанні позичальника сплатити інвестору винагороду за право використання залучених коштів. Економічні відносини, що базуються на зазначених принципах є кредитними відносинами, а відповідна частина фінансового ринку складає кредитний ринок (ринок кредитних ресурсів).

Використання схеми прямого фінансування теоретично можливе в реальних умовах, однак встановлення неопосередкованих взаємовідносин між інвесторами та позичальниками досить важко реалізувати з організаційному аспекті. Визначення конкретного контрагента, акумуляція достатньої для залучення суми, визначення та узгодження умов надання коштів, укладання договорів тощо потребує значних додаткових матеріальних, людських витрат та витрат часу, що знижує ефект від реалізації проекту, що фінансується, уповільнює відносини, збільшує їх ризик.

Переваги фінансового посередництва проявляються у:

1) можливості для кожного окремого інвестора оперативно

розмістити вільні кошти в дохідні активи, а для позичальника -

оперативно мобілізувати додаткові кошти, необхідні для рішення

виробничих чи споживчих завдань.

2) скороченні витрат базових суб'єктів грошового ринку на

формування вільних коштів, розміщенні їх у дохідні активи і

позикові додаткові кошти;

3) зменшення фінансових ризиків для базових суб'єктів грошового

ринку, тому що значна частина їх перекладається на фінансових

посередників. Це стає можливим завдяки широкій

диверсифікованості посередницької діяльності, створенню

спеціальних систем страхування і захисту від фінансових ризиків;

4) можливості мобілізації та збільшенні прибутковості позикових

капіталів, особливо зосереджених у дрібних власників, завдяки

зменшенню фінансових ризиків, скороченню витрат на проведення фінансових операцій і відкриттю доступу до великого, високоприбуткового бізнесу. Це обумовлено тим, що посередники мають можливість сконцентрувати значну кількість невеликих заощаджень і направити їх на фінансування великих, високоприбуткових операцій і проектів;

5) можливості урізноманітнити відносини між кредиторами і позичальниками наданням додаткових послуг, що беруть на себе посередники.

Сукупність фінансових посередників, які забезпечують рух грошових коштів від інвесторів до позичальників формують фінансово-кредитну систему країни.

Структура фінансово-кредитної системи України (ФКСУ) представлена на рис. 1.3.

Спеціалізовані фінансово-кредитні інститути (СФКІ) чи парабанки виникають там, де утворюється пробіл у задоволенні яких-небудь послуг на грошовому ринку, наприклад, залучення дрібних заощаджень населення, розміщення цінних паперів населення. СФКІ орієнтуються на обслуговуванні визначеної клієнтури і на виконанні специфічних банківських операцій (ощадні компанії, пенсійні фонди, ощадні спілки, кредитні спілки). Вони мають можливість мобілізувати ресурси на тривалі терміни, тому вони можуть дозволити довгострокове інвестування. СФКІ стали займати ведуче місце на грошовому ринку з ряду причин:

Спостерігається зростання доходів населення; Розвиток ринку цінних паперів; Розвиток спец, послуг, що роблять парабанки. Функції СФКІ:

• Акумуляція заощаджень населення. Відбувається через випуски різних

видів цінних паперів;

• Розміщення ресурсів здійснюється:

- по-перше, за допомогою облігаційних позик,

- по-друге, за рахунок надання іпотечних кредитів,

- по-третє, через надання споживчих кредитів,

- по-четверте, за допомогою кредитної взаємодопомоги;

• Зменшення ризику шляхом диверсифікації.

Банківська система - це сукупність банків і кредитних установ. Організація банківської системи може носити однорівневий і дворівневий характер.

Однорівнева банківська система може включати:

1. Систему кредитних установ при відсутності Центрального банку. Такий

варіант відповідає раннім етапам розвитку банківської справи. Необхідність

у ЦБ - як органі регулювання діяльності КУ - з'явилася значно пізніше.

2. Є тільки ЦБ. Подібна ситуація спостерігалася протягом 60-ти років, коли в

СРСР існував тільки Держбанк і його розгалужена філіальна мережа.

|

|

| Банк - юридична особа, яка має виключне право на підставі ліцензії Національного банку України здійснювати у сукупності такі операції: |

Банківська система України складається з Національного банку України та інших банків, що створені і діють на території України (мал. 1.4 ).

залучення у вклади грошових коштів фізичних і юридичних осіб та розміщення зазначених коштів від свого імені, на власних умовах та на власний ризик, відкриття і ведення банківських рахунків фізичних та юридичних осіб;

Банки є юридичними особами, економічно самостійними і повністю незалежними від виконавчих та розпорядчих органів державної влади в рішеннях, пов'язаних з їх оперативною діяльністю.

Головною відмінністю банківських установ від центрального банку є відсутність права емісії банкнот.

Термін "комерційний банк" виник на ранніх етапах розвитку банківської справи, коли банки в основному обслуговували торгівлю і їх клієнтами були лише торгівці. Поступово, з розвитком промислового виробництва, виникли операції з кредитування виробничого циклу. Термін "комерційний банк" став означати "діловий" характер банку, тобто те, що банки обслуговують усі види господарської діяльності.

У країнах з розвинутою кредитною системою особливістю сучасної банківської діяльності є виконання багатьох банківських операцій з широким колом клієнтів

Суть банківської установи можна розкрити також, визначивши його цілі та принципи діяльності в умовах ринкової економіки.

Для досягнення основної мети діяльності банку необхідно:

- надавати якісні банківські послуги;

- сприяти економічному розвитку корпоративних і поліпшенню

добробуту індивідуальних клієнтів на основі взаємовигідного

партнерства;

- отримувати максимальний прибуток для власного розвитку;

- завойовувати і утримувати передові позиції на фінансовому ринку

країни.

Стратегічна ціль банківської установи - бути найбільш надійним універсальним (чи спеціалізованим) банком країни, зорієнтованим на інтереси клієнтів, бути лідером у наданні повного спектра якісних послуг на всіх сегментах фінансового ринку, сприяти інтеграції у міжнародні ринки грошових коштів і капіталів.

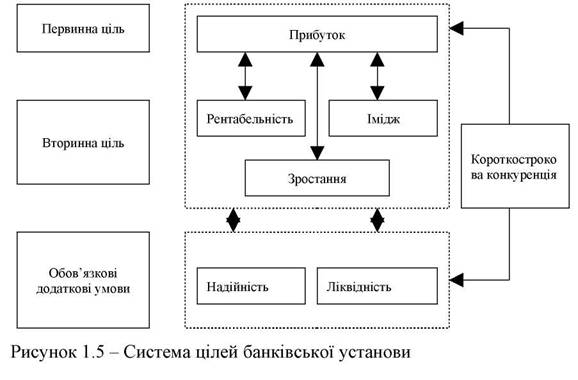

Досягнення формальних цілей передбачає довгострокову націленість на прибуток, але, поряд з цим, банки прагнуть досягти цілого ряду вторинних цілей, хоча і з різним рівнем ефективності. Частково ці цілі доповнюють та урівноважують одна одну (додаткові цілі), частково - заважають одна одній (конкуруючі цілі).

Прибуток, надійність та ліквідність вважаються "магічним трикутником" банківської політики (рисунок 1.5), оскільки їх дуже важко досягти одночасно, щонайменше, у короткостроковий термін.

Банки виконують в ринковій економіці такі функції:

- посередництво в кредиті;

- посередництво в платежах;

- мобілізація грошових доходів та заощаджень і перетворення їх в

капітал;

- створення кредитних засобів обігу (банкнот, чеків, векселів), що заміняють металеві гроші.

Банки, виступаючи посередниками мобілізують вклади різних обсягів та різної терміновості, тому можуть надавати підприємцям кредити в необхідній їм сумі і на необхідні терміни. Разом з тим, спеціалізуючись на проведенні кредитних операцій, банки мають можливість достовірно визначити кредитоспроможність своїх клієнтів-позичальників.

З посередництвом в кредиті тісно пов'язана друга функція банків -посередництво в платежах.

Під час здійснення своїх операцій підприємцям необхідно займатися веденням каси: прийомом грошей від клієнтів, їх виплатою, зберіганням готівки, записом всіх грошових надходжень і видач на відповідних рахунках. Виступаючи посередниками в платежах, банки беруть на себе виконання всіх цих операцій для своїх клієнтів.

Особлива функція банку - мобілізація грошових доходів і заощаджень та перетворення їх на капітал. Громадяни отримують грошові доходи, частину яких короткострокове чи на тривалий час акумулюють для майбутніх витрат. Ці грошові доходи і заощадження самі по собі не є капіталом, і без банків та інших кредитних установ були б "мертвими грошима" (скарбами). Банк мобілізує ці грошові доходи і заощадження у вигляді вкладів, в результаті чого вони перетворюються на позиковий капітал, який використовується суб'єктами господарської діяльності для розвитку своїх підприємств. Тим самим окремі грошові доходи і заощадження за допомогою банків в кінцевому підсумку перетворюються на капітал.

Таким чином, в сучасній ринковій економіці з розподілом праці банківська система має велике значення завдяки зв'язкам цієї системи з усіма секторами економіки.

Найбільш важливі завдання банків (економічна функція) полягають:

в наданні необхідного фінансування промисловим підприємствам, державним бюджетам і приватним господарствам;

- наданні широкого кола можливостей вкладання грошових засобів з метою нагромадження заощаджень народного господарства; забезпеченні безперебійного грошового обігу та обігу капіталу. Банківська справа, як правило, є досить вигідним бізнесом, що керується певними принципами.

1. Правовий режим здійснення банківської діяльності. Основні параметри

організації та функціонування національних банків мають наближатися до

загальноприйнятих стандартів і норм. Нині використовуються стандарти і

норми, рекомендовані Базельським комітетом із питань банківського нагляду

(Швейцарія).

2. Прибутковість. Прибуток - це те, без чого банк не може існувати, без

чого втрачається сенс його економічної діяльності. Але отримати якомога

більший прибуток банк зможе лише тоді, коли він найкраще задовольнить

потреби свого клієнта, якщо клієнт, отримавши банківську послугу, в свою чергу

теж отримає прибуток. Отже, і для клієнта, і для банку існує спільна мета їх

діяльності - прибуток.

3. Договірний характер відносин між банком та клієнтами. Клієнти

самостійно вибирають банки для кредитно-розрахункового та касового

обслуговування, можуть обслуговуватися за різними видами банківських

операцій в одному чи кількох банках.

4. Принцип "дешевше купити - дорожче продати". Стратегія банку полягає в

якомога дешевшому придбанні ресурсів і продажі їх за найбільш високою ціною;

крім того, необхідно враховувати фактори зниження ризику втрат (шляхом

підбору надійних клієнтів, отримання гарантій, диверсифікації капіталу в

освоєнні різних ринків позичкового капіталу).

5. Основне (незмінне) правило: "все для клієнтів, для їх безпеки на основі

партнерських відносин, на принципі взаємної зацікавленості". Цей принцип

діяльності ґрунтується на тому, що банківські установи - ризикові підприємства,

але ризикувати вони можуть лише обсягом свого капіталу.

Банки в Україні можуть функціонувати як універсальні (надають весь спектр банківських послуг) або як спеціалізовані (зосередженні на наданні обмеженого переліку банківських послуг). За спеціалізацією банки можуть бути ощадними, інвестиційними, іпотечними, розрахунковими (кліринговими).

Банк самостійно визначає напрями своєї діяльності і спеціалізацію за видами операцій. Національний банк України здійснює регулювання діяльності спеціалізованих банків через економічні нормативи та нормативно-правове забезпечення здійснюваних цими банками операцій.

Банк набуває статусу спеціалізованого банку у разі, якщо більше 50 відсотків його активів є активами одного типу. Банк набуває статусу спеціалізованого ощадного банку у разі, якщо більше 50 відсотків його пасивів є вкладами фізичних осіб.

Банки мають право самостійно володіти, користуватися та розпоряджатися майном, що перебуває у їхній власності, тобто в своїй діяльності вони є економічно незалежними.

Держава, НБУ не відповідає за зобов'язаннями банків, а банки не відповідають за зобов'язаннями держави Національного банку України.

Органам державної влади і органам місцевого самоврядування забороняється будь-яким чином впливати на керівництво чи працівників банків або втручатись у діяльність банку, за винятком випадків, передбачених Законом України "Про банки та банківську діяльність ".