5.6. Облік розрахунків з Пенсійним фондом

5.6.Облік розрахунків з Пенсійним фондом

Облік розрахунків з Пенсійним фондом щодо збору на обов'язкове державне пенсійне страхування регламентується Законом України „Про збір на обов'язкове державне пенсійне страхування" від 26.06.97р., з наступними змінами і доповненнями.

Згідно з ст. 1 цього Закону платниками податку є:

суб'єкти підприємницької діяльності (юридичні особи) незалежно від форм власності, а також фізичні особи, суб'єкти підприємницької діяльності, які використовують працю робітників;

філії, відокремлені підрозділи платників податків, зазначених в п.1, які не мають статусу юридичної особи і розташоване на іншій території ніж основне підприємство;

фізичні особи - суб'єкти підприємницької діяльності, які не використовують працю найманих робітників, а також адвокати, приватні нотаріуси, інші особи, які не є суб'єктами підприємницької діяльності і займаються діяльністю, пов'язаною з одержанням доходу;

фізичні особи, які працюють на умовах трудового договору, контракту та фізичні особи, які виконують роботи (послуги), згідно з цивільно-правовими договорами;

юридичні та фізичні особи, що здійснюють операції з купівлі - продажу валют;

суб'єкти підприємницької діяльності, які здійснюють торгівлю ювелірними виробами, крім обручок, платини, дорогоцінного каміння;

юридичні та фізичні особи при відчуженні легкових автомобілів, крім легкових автомобілів, якими забезпечуються інваліди та тих автомобілів, які переходять у власність спадкоємця за законом;

підприємства, установи та фізичні особи, які придбавають нерухоме майно за винятком державних підприємств, які придбавають нерухоме майно за рахунок бюджетних коштів та організацій іноземних держав, що користуються імунітетами і привілеями міжнародних договорів;

підприємства, установи, фізичні особи, які користуються послугами стільникового рухомого зв'язку, які надають послуги безплатно.

Відповідно до ст. 2 цього Закону України об'єктами оподаткування є :

- для платників збору, визначених п. 1 і п. 2 ст.1 цього Закону -фактичні витрати на оплату праці працівників, в які включаються витрати на виплату основної і додаткової заробітної плати та інших заохочувальних та компенсаційних виплат, а також винагороди, що виплачуються громадянам за виконання робіт (послуг) за угодами цивільно-правового характеру.

- Для платників збору, визначених пунктами 1, 2 ст. 1 даного Закону, які мають найманих працівників, але не здійснюють витрат на оплату праці, об'єктом оподаткування є сума коштів, що виплачується розрахунково як добуток мінімального розміру заробітної плати на кількість працівників такого платника збору, на зарплату яких здійснюється нарахування.

- Для платників збору, визначених пунктом 1,2 ст. 2 об'єктом оподаткування є також фактичні витрати на виплату і доставку пенсій відповідно до ст. 13 Закону України „Про пенсійне забезпечення" до досягнення працівниками пенсійного віку, передбаченого ст. 12 цього Закону.

- Для платників збору, визначених пунктом 3 ст. 1 та фізичних осіб -суб'єктів підприємницької діяльності, визначених п. 1 ст. 1 цього Закону - сума оподатковуваного доходу (прибутку), яка обчислена в порядку визначеному Кабміном України;

Для платників збору, визначених п. 4 ст. 1 цього Закону – сукупний оподатковуваний дохід, обчислений відповідно до законодавства України ;

Для платників збору, визначених п. 5 - сума операцій з купівлі-продажу валюти;

^ При реалізації ювелірних виробів - вартість ювелірних виробів, які реалізовані.

Ставки відрахувань і утримань в Пенсійний фонд встановлені в ст. 4 цього Закону. Розмір ставок залежить від об'єктів оподаткування.

Платники збору на обов'язкове державне пенсійне страхування протягом 20 календарних днів, наступних за останнім днем звітного (податкового) місяця складають „Розрахунок зобов'язання зі сплати збору на обов'язкове державне пенсійне страхування", який подається до місцевих органів Пенсійного фонду України. Цей розрахунок є своєрідною звітністю перед Пенсійним фондом.

Основними реквізитами цього звіту є:

назва організації, її адреса, номер реєстрації;

середньоспискова чисельність штатних працівників;

сума заборгованості з виплати заробітної плати на кінець місяця;

загальна сума нарахування фонду оплати паці;

загальна сума виплат, на які нараховується збір за ставками 32,3%, 4%

(для працюючих інвалідів, якщо їх є більше 50%);

нараховано всього збору за відповідними ставками 32,3%, 4%;

одержаний фонд оплати праці за відповідними ставками 32,3%, 4%;

загальна сума виплат, з яких утримується збір від 1 до 5%;

збір у розмірі 32,3% з мінімальної заробітної плати;

підлягає сплаті збору за додатковими ставками:

1,5% від суми операції з купівлі-продажу валюти.;

операції з продажу ювелірних виробів із золота (крім обручок),

платини і дорогоцінного каміння, 5%;

операції з відчуження легкового автомобіля, 3%;

операції купівлі-продажу нерухомого майна (крім бюджетних організацій) - 1% від зазначеної вартості нерухомого майна, зазначеної в договорі купівлі-продажу;

з послуг стільникового рухомого зв'язку, 6%.

Сума зобов'язань зі слати збору, яка визначається в рядку 7 Розрахунку, розшифровується в окремому розділі даного Розрахунку (додат. Н).

Ст. 4 цього Закону встановлені наступні обставини збору (нарахування):

- 32,3% від об'єкта оподаткування, визначеного абзацами 1, 2 п. 1 ст. 2

цього Закону;

- для підприємств, установ і організацій, де працюють інваліди, збір на

обов'язкове державне пенсійне страхування визначається окремо за ставкою 4% від об'єкта оподаткування для працюючих інвалідів та за ставкою 32,3% від об'єкта оподаткування для інших працівників такого підприємства;

- 4% від об'єкта оподаткування для всіх працівників Всеукраїнських

громадських організацій інвалідів( де кількість інвалідів становить не

менше 50% загальної чисельності працюючих.

Сума обов'язкових нарахувань за вище названими ставками є витратами підприємства і заробітної плати працівників не зменшує. Ставки збору із виплат працівників (утримання):

- 1% - при заробітній платі до 150 грн. (в т. ч. з податком з доходів з

фізичних осіб);

- 2% - при заробітній платі від 150 грн. до 4100 грн.

Для платників збору, що мають статус державного службовця, діють диференційовані ставки, а саме:

1 %-заробітна плата до 150 грн.;

2%-від 151 до 250 грн.;

3% - від 251 до 350 грн.;

4%-від 351 до 500 грн.;

5% - понад 501 грн..

Розрахунки зі збору на обов'язкове пенсійне страхування ведеться на окремому субрахунку №1 до рахунка 65. При проведенні відрахувань до Пенсійного фонду складаються наступні проведення:

Дт 23,91,92,93,94 Кт 651 - проведено обов'язкове нарахування збору на обов'язкове державне пенсійне страхування на заробітну плату відповідних категорій працюючих;

Дт 97 Кт 651 - обов'язкові нарахування на заробітну плату робітників, зв'язаних з ліквідацією і реалізацією необоротних активів;

Дт 99 Кт 651 - обов'язкові нарахування на заробітну плату робітників, які здійснюють ліквідацію стихійних лих, роботи з їх попередження;

Дт 47 Кт 651 - обов'язкові нарахування на заробітну плату робітників, нараховану за рахунок резерву відпусток;

Дт 66 Кт 651 - проведено утримання на обов'язкове державне пенсійне страхування до Пенсійного фонду із заробітної плати працівників;

Дт 70 Кт 651 - проведені обов'язкові нарахування збору до Пенсійного фонду з продажної вартості ювелірних, тютюнових виробів (для виробників);

Дт 15 Кт 651 - на суму нарахованого збору в зв'язку з придбанням нерухомості;

Дт 651 Кт 31 - перерахунок коштів до Пенсійного фонду з названого збору.

5.7.Облік розрахунків із соціальним страхуванням

До розрахунків із соціального страхування відносять розрахунки підприємства із соціального страхування на випадок безробіття, соціального страхування у зв'язку з тимчасовою втратою працездатності, народженням і похованням, соціального страхування від нещасних випадків на виробництві та професійних захворювань.

Облік вищеназваних розрахунків регламентується відповідними Законами України, зокрема „Про загальнообов'язкове державне соціальне страхування у зв'язку з тимчасовою втратою працездатності та витратами, зумовленими народженням та похованням" від 18.01.2001р., з наступними змінами і доповненнями; „Про загальнообов'язкове державне соціальне страхування на випадок безробіття" від 02.03.2000р., з наступними змінами і доповненнями.

У вищеназваних Законах зазначаються об'єкти, оподаткування, ставки, які, в основному, пов'язані з оплатою праці. До вищеназваних Законів видані відповідні Інструкції про порядок обчислення і сплати таких зборів.

У статті 2 Закону України „Про загальнообов'язкове державне соціальне страхування у зв'язку з тимчасовою втратою працездатності та витратами, зумовленими народженням та похованням" наведені визначення термінів страхового стажу, страхового ризику, страхового випадку, тощо.

Страховий ризик - це обставина, внаслідок якої застрахована особа або члени її сім'ї можуть втратити тимчасово засоби існування та потребувати матеріального забезпечення або надання соціальних послуг за загальнообов'язковим державним соціальним страхуванням у зв'язку з тимчасовою втратою працездатності та витратами, зумовленими народженням та похованням;

Страховий випадок - подія, з настанням якої виникає право застрахованої особи або членів її сім'ї на отримання матеріального забезпечення або соціальних послуг за цим Законом;

Страховий стаж - період (строк), протягом якого особа підлягає загальнообов'язковому державному соціальному страхуванню у зв'язку з тимчасовою втратою працездатності та витратами, зумовленими народженням та похованням, і за який сплачено страхові внески;

Страхові внески - відрахування на загальнообов'язкове державне соціальне страхування у зв'язку з тимчасовою втратою працездатності та витратами, зумовленими народженням та похованням;

У статті 7 цього Закону зазначено, що страховий стаж - це період (сума періодів), протягом якого особа підлягає загальнообов'язковому державному соціальному страхуванню у зв'язку з тимчасовою втратою працездатності та витратами, зумовленими народженням та похованням, і сплачує або за неї сплачуються страхові внески до Фонду соціального страхування з тимчасової втрати працездатності в порядку, встановленому законодавством. До страхового стажу зараховуються періоди тимчасової втрати працездатності, перебування у відпустці у зв'язку з вагітністю та пологами та час перебування застрахованої особи у відпустці для догляду за дитиною до досягнення нею трирічного віку, а також періоди одержання виплат за окремими видами загальнообов'язкового державного соціального страхування, крім пенсій усіх видів.

Основними видами виплат за рахунок коштів по соціальному страхуванню є виплати, пов'язані із тимчасовою втратою працездатності, з народженням дитини, на поховання, відпустки у зв'язку з вагітністю та пологами.

Допомога по тимчасовій непрацездатності надається застрахованій особі у формі матеріального забезпечення, яке повністю або частково компенсує втрату заробітної плати (доходу), у разі настання в неї одного з таких страхових випадків: тимчасової непрацездатності внаслідок захворювання або травми, не пов'язаної з нещасним випадком на виробництві; необхідності догляду за хворою дитиною; необхідності догляду за хворим членом сім'ї; догляду за дитиною віком до трьох років або дитиною-інвалідом віком до 16 років у разі хвороби матері або іншої особи, яка доглядає за цією дитиною; санаторно-курортного лікування. Умови надання допомоги по тимчасовій непрацездатності внаслідок захворювання або травми, не пов'язаної з нещасним випадком на виробництві, визначаються Законом України "Про розмір внесків на деякі види загальнообов'язкового державного соціального страхування".

Допомога по тимчасовій непрацездатності виплачується застрахованим особам залежно від страхового стажу в таких розмірах:

60 відсотків середньої заробітної плати (доходу) - застрахованим особам, які мають страховий стаж до п'яти років;

80 відсотків середньої заробітної плати (доходу) - застрахованим особам, які мають страховий стаж від п'яти до восьми років;

100 відсотків середньої заробітної плати (доходу) - застрахованим особам, які мають страховий стаж понад вісім років;

100 відсотків середньої заробітної плати (доходу) - застрахованим особам, віднесеним до 1 - 4 категорій осіб, які постраждали внаслідок Чорнобильської катастрофи; одному з батьків або особі, що їх замінює та доглядає хвору дитину віком до 14 років, яка потерпіла від Чорнобильської катастрофи; ветеранам війни та особам, на яких поширюється чинність Закону України "Про статус ветеранів війни, гарантії їх соціального захисту".

Допомога по вагітності та пологах надається застрахованій особі у формі матеріального забезпечення, яке компенсує втрату заробітної плати (доходу) за період відпустки у зв'язку з вагітністю та пологами.

Допомога по вагітності та пологах застрахованій особі виплачується за весь період відпустки у зв'язку з вагітністю та пологами, тривалість якої становить 70 календарних днів до пологів і 56 (у разі ускладнених пологів або народження двох чи більше дітей - 70) календарних днів після пологів.

Допомога при народженні дитини надається у сумі, кратній 22,6 розміру прожиткового мінімуму для дітей віком до 6 років, встановленого на день народження дитини. Виплата допомоги здійснюється одноразово у дев'ятикратному розмірі прожиткового мінімуму при народженні дитини, решта - протягом наступних 12 місяців у порядку, встановленому Кабінетом Міністрів України/

Допомога на поховання надається у разі смерті застрахованої особи, а також членів сім'ї, які перебували на її утриманні:

По даному виду внесків на соціальне страхування складається окремі розрахунки, які носять назву:

1) Розрахункова відомість про нарахування і перерахування страхових внесків та витрачання коштів фонду соціального страхування від нещасних випадків на виробництві та професійні захворювання України (складаються наростаючим підсумком з початку року і подається робочим органом виконавчої дирекції фонду соціального страхування від нещасних випадків щоквартально до 20 квітня, 20 липня, 20 жовтня, 20 січня).

Розрахункова відомість про нарахування і перерахування страхових внесків до фонду загальнообов'язкового державного соціального страхування України на випадок безробіття

(складається наростаючим підсумком з початку року і подається центрам зайнятості щокварталу: 10.04, 10.07, 10.10, 15.01).

Звіт про нараховані внески та витрати, пов'язані з загальнообов'язковим державним соціальним страхуванням в зв'язку з тимчасовою втратою працездатності (складається наростаючим підсумком з початку року і подається щоквартально до органів фонду соціального страхування не пізніше 12 числа місяця наступного за звітним місяцем (додат. М, О, П).

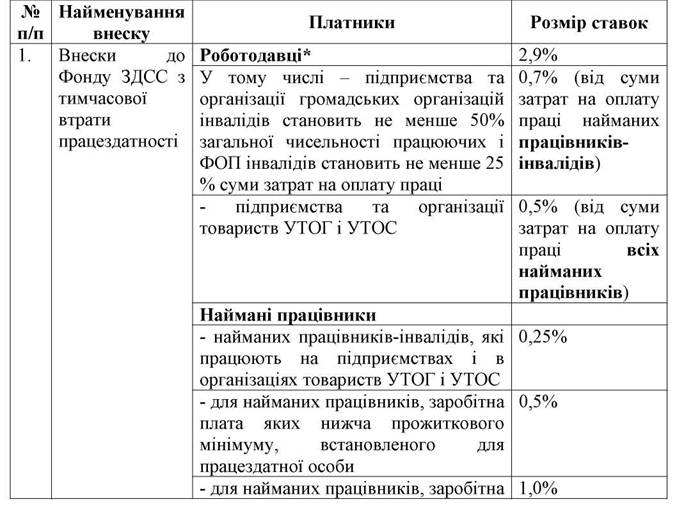

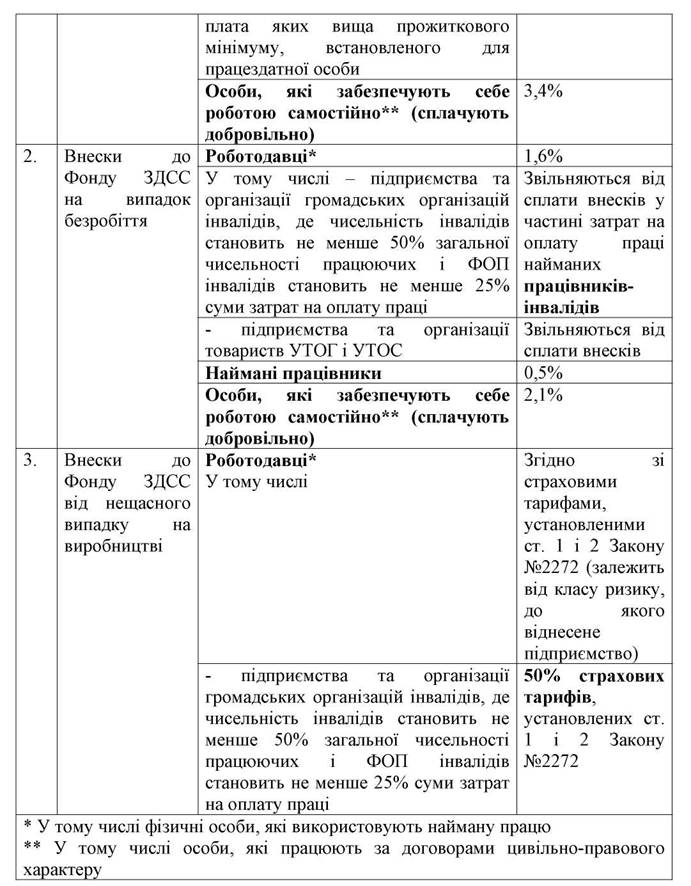

Ставки внесків до соціальних фондів наведені в таблиці 5.2.

Таблиця 5.2 Ставки внесків до соціальних фондів

При проведенні відрахувань до Фонду соціального страхування складаються наступні проведення:

Дт 23,91,92,93,94 Кт 65 - проведено нарахування збору на обов'язкове державне соціальне страхування на заробітну плату відповідних категорій працюючих;

Дт 97 Кт 65 - обов'язкові нарахування на заробітну плату робітників, зв'язаних з ліквідацією і реалізацією необоротних активів;

Дт 99 Кт 65 - обов'язкові нарахування на заробітну плату робітників, які здійснюють ліквідацію стихійних лих, роботи з їх попередження;

Дт 47 Кт 65 - обов'язкові нарахування на заробітну плату робітників, нараховану за рахунок резерву відпусток;

Дт 66 Кт 65 - проведено утримання на обов'язкове державне соціальне страхування до Фонду соціального страхування із заробітної плати працівників;

Дт 65 Кт 31 - перерахунок коштів до фондів соціального страхування.

Синтетичний облік вище названих розрахунків ведеться в Журналах №5, 5А при журнальній формі обліку, Журналі-ордері №10 - при журнально-ордерній формі, або у відповідній машинограмі.