1.1.2. Класифікація банківських операцій

1.2. Класифікація банківських операцій

Банки України переважно універсальні, тобто виконують широке коло банківських операцій, охоплюють багато галузей економіки.

Банки, в яких переважають певні операції і які обслуговують окремі галузі економіки, є спеціалізованими, наприклад - Ощадний банк України, Укрексімбанк (експортно-імпортний банк) та ін.

Ощадний банк України та Укрексімбанк - це державні банки, усі інші банки України найчастіше акціонерні товариства.

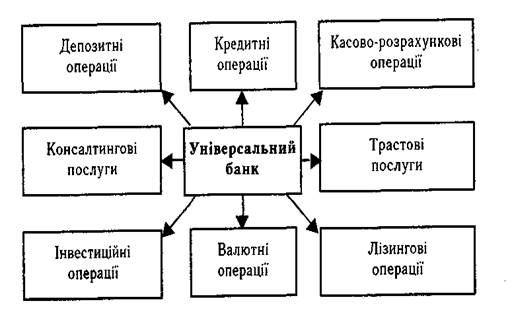

Основні види операцій та послуг кожний банк затверджує в статуті банку на основі наданих йому ліцензій НБУ. Традиційний набір операцій розглянемо на Рис. 1.1.

Рис. 1.1. Основні види операцій та послуг універсального українського банку

Виходячи із функціонального призначення банку, його операції поділяють на: пасивні, активні, комісійні (послуги).

■ За допомогою пасивних операцій банки формують свої ресурси.

■ Сутність активних операцій - розміщення цих ресурсів задля одержання доходів і забезпечення ліквідності банку

■ Комісійні операції - це операції банків із:

□ касово-розрахункового обслуговування клієнтів;

□ агентські;

□ інші послуги, за які банки одержують комісійну винагороду.

Є й інші критерії класифікації банківських операцій. Відповідно до специфіки банківської діяльності:

■ традиційні операції;

■ нетрадиційні операції.

Відповідно до суб'єктів отримання послуг:

■ банкам та іншим фінансовим установам;

■ суб'єктам господарської діяльності;

■ фізичним особам.

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() Відповідно до оплати за надання:

Відповідно до оплати за надання:

■ платні послуги;

■ безплатні послуги.

Важливою властивістю банківських операцій є їх продуктивний характер. Банк не просто акумулює гроші - він перетворює «неробочі» грошові кошти в працюючі активи, що дають прибуток, сприяють, урешті-решт, розвиткові виробництва.

Прибуток банків - це економічний показник його діяльності, визначається як різниця між доходами і витратами банку.

Кожний вид банківських операцій може бути прибутковим або збитковим, залежно від того, що приносять ці операції - дохід чи витрати.

Спинимося тут тільки на банківських доходах і витратах, тобто таких, які безпосередньо пов'язані із банківською діяльністю. До них належать:

■ процентні доходи і витрати;

■ комісійні доходи і витрати;

■ результат від торговельних операцій;

■ інші.

До категорії процентних доходів (витрат) входять:

■ доходи (витрати) за кредитами і депозитами та за іншими фінансовими процентними інструментами (борговими цінними паперами з фіксованим прибутком)

■ доходи (витрати) у вигляді амортизації дисконту (премії) за цінними паперами;

■ комісійні, схожі за природою на проценти.

Можна навести приклад. Банки, що надали кредити, одержують процентні доходи, але, отримавши кредит від інших банків, вони несуть процентні витрати. Аналогічно її депозитами - за вкладеними грошовими коштами клієнтів банк має процентні витрати, а вкладення тимчасово вільних коштів банку в інших кредитних установах приносить йому процентний дохід. Банки одержують процентні доходи за цінними паперами, що містяться в їх інвестиційних портфелях, але мають процентні витрати за цінними паперами власного боргу.

Комісійні доходи виникають за всіма послугами банків, наданими клієнтам. Комісійні витрати банки несуть за одержані ними послуги. До цієї категорії включаються:

■ комісійні за гарантії розміщення кредитів від імені інших кредиторів та за операціями з цінними паперами;

■ комісійні за розрахунково-касове обслуговування кредитних (депозитних) рахунків, за зберігання цінностей та здійснення операцій із цінними паперами;

■ комісійні за проведення операцій з іноземною валютою та за продаж або купівлю монет для третіх осіб;

■ комісійні за іншими операціями.

Результати від торговельних операцій - це чисті прибутки (збитки) від цих операцій на валютному ринку і ринку банківських металів;

■ ринку цінних паперів;

■ від торгівлі іншими фінансовими інструментами.

Отже, завжди потрібно пам'ятати, що комерційний банк - прибуткове і, разом з тим, ризиковане підприємство, але ризикує банк тільки величиною власного капіталу, тобто свою діяльність повинен будувати на основі такої аксіоми: усе для клієнта, для його безпеки на основі партнерських відносин, на принципах взаємної зацікавленості.

Перевірте свої знання

1. Які банки можна назвати універсальними, спеціалізованими?

2. Який набір операцій виконують універсальні банки?

3. Як класифікуються банківські операції за функціональною приналежністю?

4. Які ще критерії класифікації операцій банків ви знаєте?

5. Як ви розумієте поняття «процентні доходи», «процентні витрати»?

6. Коли банки мають комісійні доходи / витрати, торговельні прибутки / збитки?