8.3. Концепції побудови платіжних систем та схеми здійснення розрахунків

В основу побудови платіжної системи масових електронних платежів покладені наступні принципи:

> відкритість - забезпечення взаємодії з іншими платіжними

системами, зокрема з міжнародними VISA, MasterCard. Europay

тощо;

> сумісність - відповідність та підгл. ..іка національних і міжна

родних стандартів і норм;

> модульні*—- система будується у вигляді модулів, що забез

печук..,о виконання певного комплексу функцій;

> уніфікованість - технологія роботи всіх підсистем, комплексів

та інших складових частин є погодженою і виконується за одно

типними правилами;

> економічна ефективність - система є вігідною з точки зору

комерційних та фінансових інтересів всіх її учасників;

> фінансова стійкість - забезпечує збереження вкладених інвес

тицій, мінімальні фінансові ризики та управління ними;

> конкурентоспроможність - можливість вільної конкуренції

запропонованих платіжних інструментів і послуг;

> попит та пропозиція - існування певного ринку фінансових

послуг та його розвиток.

На загальнодержавному рівні, в Україні сьогодні, побудована платіжна система, яка є інтегрованою і максимально використовує можливості всіх її учасників.

Провідне місце в розвитку та побудові платіжної системи масових електронних платежів України належить Національному банку України. НБУ зацікавлений у зменшенні обороту готівкових коштів у державі, підвищенні рівня довіри населення до банківської системи, а тому сприяє розвитку пластикових платіжних технологій у комерційних банках.

|

|

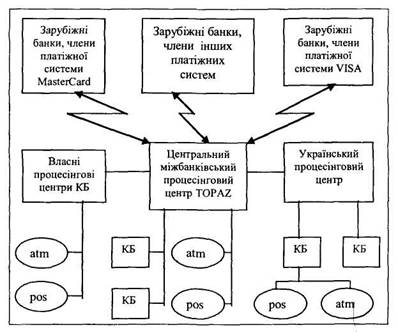

| Рис.8.9. Архітектура інтегрованої платіжної системи ^країни. |

Нацбанк не бере на себе функцій' банку-емітента та банку-еквайра карток міжнародних платіжних систем, адже це складає основу карткового бізнесу комерційних банків. НБУ взяв на себе функції сприяння розвитку карткового бізнесу на загальнодержавному рівні, зокрема створенням міжбанківського процесінгового центру на базі рішень TOPAZ, що запропоновані VISA int. та компанією OAZIS. Загальна схема інтегрованої платіжної системи України показана на рис.8.9.

НБУ виконує функції розрахункового банку платіжної системи для комерційних банків за внутрішніми картковими розрахунками, що мають назву domestik та міжнародними - international. МБПЦ формує в даному випадку дані для проведення взаємозаліку за клірінговою системою міжбанківських розрахунків за всіма внутрішніми транзакціями і направляє їх в Головне операційне управління (ГОУ) НБУ для здійснення взаємозаліку. Нацбанк забезпечує проведення клірінгу за уніфікованою технологією, що базується на міжнародних стандартах платіжних систем та існуючій в Україні СЕП.

Нацбанк створив Національну систему масових електронних платежів населення (НСМЕП), що використовує смарт-картки і в пілотному варіанті запроваджена в чотирьох регіонах України. Взаємодія та розрахунки НСМЕП проводяться через регіональні процесінгові центри (РПШ та МБПЦ.

та МБПЦ.

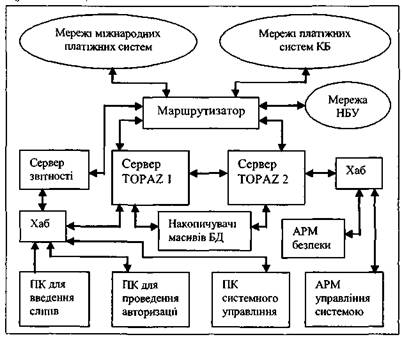

Рис. 8.10. Архітектура міжбанківського процесінгового центру.

Функціонально міжбанківський процесінговий центр забезпечує:

• маршрутизацію та авторизацію платіжних транзакцій між:

банками учасниками міжнародних і національних платіжних

систем;

• кліринг і взаємозалік в рамках міжнародних платіжних систем

за всіма внутрішніми транзакціями;

• взаємодію з міжнародними платіжними системами;

• управління мережею банкоматів;

• управління мережею POS-терміналів;

• розрахунок комісійних;

• формування звітності.

Програмно-технічний комплекс МБПЦ побудовано за принципами модульності та маштабності рис.8.10., що дозволяє легко нарощувати, постійно розвивати та підтримувати його на рівні сучасних технічних і технологічних вимог. Крім цього МБПЦ забезпечує надійну та безперебійну роботу в режимі 24 години на добу та 365 днів на рік.

,Як бачимо міжбанківський процесінговий центр побудований за розподіленою схемою. Маршрутизатор - пристрій, що призначений для визначення та адресації проходження транзакцій оптимальним шляхом, виконує в даному випадку роль монітора або іншими словами диспетчера.

Ядром МБПЦ є два сервера, що працюють в паралельному режимі, дублюючи один одного та забезпечують таким чином надійність і безперервність в роботі. З серверами безпосередньо зв'язані накопичувані масивів БД, що забезпечують збереження інформації під управлінням СУБД ORACLE.

Хаби (мультиплексори) - пристрої, що мають один вхід і певну кількість виходів (4,8,12,16,32) та призначені для розгалуження мереж передачі даних, створення вузлів.

її 0 ПК для введення сліпів - призначений для ідентифікації в системі ' ■ платіжних карток, за їх сліпом.

АРМ безпеки призначений для забезпечення захисту інформаційних процесів, що здійснюються в системі та проведення моніторінгу платежів.

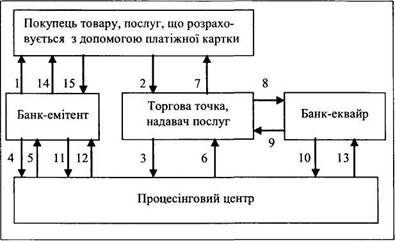

Розглянемо, в загальному випадку, взаємодію учасників платіжної системи, при здійснені розрахунків за надані послуги, з допомогою пластикових карток рис.8.11. Очевидно, що даний процес можна виконувати поетапно в послідовності:

Рис.8.11. Схема взаємодії учасників платіжної системи.

1- банк-емітент оформляє та видає платіжну картку клієнту за його

власним бажанням;

2- при здійсненні купівлі товару чи отримання послуг клієнт надає

платіжну картку продавцеві для проведення розрахунку;

3- продавець або надавач послуг через процесінговий центр проводить

запит на авторизацію;

4- процесінговий центр проводить запит на авторизацію з банком-

емітентом;

5- банк-емітент сповіщає результат авторизації процесінговому

центру;

6- процесінговий центр передає результат на запит авторизації

надавачеві послуг;

7- продавець або надавач послуг відпускає товар та надає чек

клієнту;

8- в кінці дня навачі послуг або продавці надають банку-еквайра всі

чеки за куплені товари чи надані послуги;

9- банк зараховує згідно з наданими чеками кошти на поточний

рахунок свого контрагента;

10, 11, 12, 13 - банк-еквайр через процесінговий центр проводить взаєморозрахунки з банком-емітентом за проведені транзакції;

14 - банк-емітент надає своєму клієнту виписку про проведені транзакції;

15 - банк-емітент проводить кінцевий розрахунок з тримачем платіжної картки.

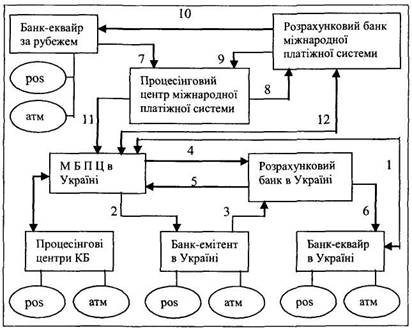

Розглянемо одну з можливих технологій розрахунків за міжнародними платіжними картками з проведенням авторизації, клірінгу та взаємо-розрахунків на території України рис.8.12.

Нехай через банк-еквайра в Україні проведено операцію отримання готівки в банкоматі клієнтом, картковий рахунок якого обслуговується банком-емітентом. Розглянемо механізм проведення розрахунків поетапно:

1- банк-еквайр обмінюється з МБПЦ інформацією про виконані

операції власною мережею банкоматів чи pos-терміналів;

2- МБПЦ надає інформацію банку-емітенту про операції, що виконані

його клієнтурою на поточних карткових рахунках;

3- банк-емітент списує чи зараховує кошти на поточний картковий

рахунок свого клієнта та надає інформацію в розрахунковий банк про

корегування коштів на кореспондентському рахунку;

Рис.8.12. Схема розрахунків за міжнародними картками з проведенням авторизації та клірінгу в Україні.

4- МБПЦ надає інформацію розрахунковому банку про клірінг та

взаєморозрахунки між банком-емітентом і банком-еквайром;

5- розрахунковий банк в Україні визначає та надає МБПЦ плату за

виконані операції;

6- розрахунковий банк визначає та надає банку-еквайру комісійні

платежі за проведені операції.

Гарантом здійснення таких операцій виступає розрахунковий банк в Україні. Проведення розрахунків за даною схемою призводить до зниження ризиків та зменшення гарантійних зобов'язань, які розміщуються в Україні. Розглянемо ситуацію, коли розрахунок здійснювався через банк-еквайра за рубежем, а картковий рахунок обслуговується в українському банку-емітенті. Тоді поетапно:

7- іноземний банк-еквайр обмінюється інформацією про здійсненні

операції зі своїм процесінговим центром;

8- іноземний процесінговий центр надає інформацію розрахунковому

банку про здійсненні операції та взаємозалік;

9 - іноземний розрахунковий банк визначає плату за послуги

процесінговому центру та перераховує її;

10- розрахунковий банк надає банку-еквайру сплачену комісію за

здійсненні операції;

11- іноземний процесінговий центр надає інформацію МБПЦ про

здійсненні операції та проводить клірінг;

12- іноземний розрахунковий банк проводить взаєморозрахунок з

МБПЦ в Україні.

Далі МБПЦ проводить розрахунок з банком-емітентом за внутрішньою схемою. Розрахунки можуть проводитись без МБПЦ через іноземний процесінговий центр і розрахунковий банк. В цьому випадку гарантом здійснення операцій виступає іноземний процесінговий центр. Зокрема й ризики проведення таких операцій теж залежать від іноземного процесінгового центру.

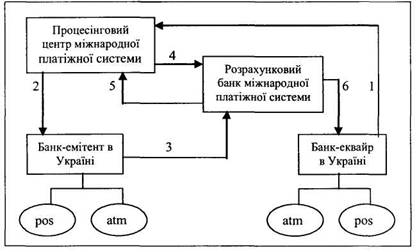

Розглянемо схему розрахунків за платіжними пластиковими картками рис.8.13 у випадку здійснення операцій відразу через іноземний процесінговий центр і розрахунковий банк за рубежем. Визначимо розрахунковий механізм за етапами:

1- банк-еквайр обмінюється з процесінговим центром міжнародної

платіжної системи інформацією про виконані операції;

2- процесінговий центр надає інформацію банку-емітенту про операції,

що виконані його клієнтурою на поточних карткових рахунках;

3- банк-емітент списує чи зараховує кошти на поточний картковий

Рис.8.13. Схема розрахунків тільки через процесінговий центр міжнародної платіжної системи.

рахунок свого клієнта та надає інформацію в розрахунковий банк міжнародної платіжної системи про корегування коштів на кореспондентському рахунку;

4 - процесінговий центр надає інформацію розрахунковому банку про

клірінг та взаєморозрахунки між банком-емітентом і банком-еквайром;

5 - розрахунковий банк іноземної платіжної системи визначає та надає

процесінговому центру плату за виконані послуги;

6 - розрахунковий банк визначає та надає банку-еквайру комісійні

платежі за проведені операції.

Таким чином розрахунки за картковими платіжними системами можуть здійснюватись за різними схемами в залежності від можливостей банківських установ і нормативної та правової бази.