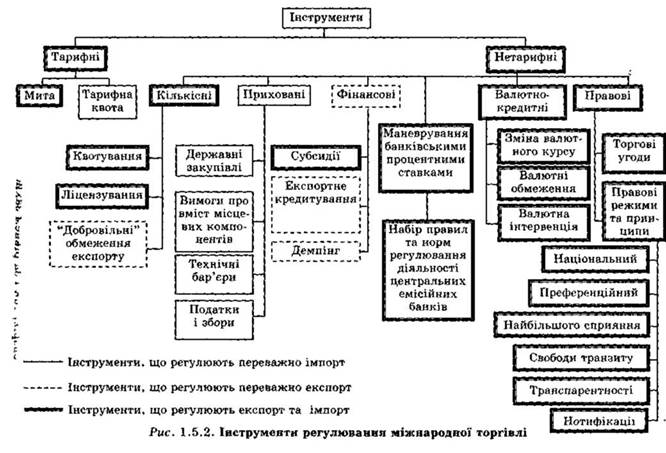

1. 5.5.2. Митно-тарифні інструменти регулювання

Головними інструментами торговельної політики і державного регулювання внутрішнього ринку товарів при його взаємодії зі світовим ринком є мита та інші митно-тарифні заходи.

Митний тариф — це систематизований відповідно до товарної номенклатури зовнішньоекономічної діяльності перелік ставок мит, якими обкладаються товари під час перетину митного кордону держави.

Під митним кордоном розуміється кордон митної території, на якій держава має виключну юрисдикцію відносно митної справи.

Митна територія країни може не збігатися з географічною територією в таких випадках:

— при утворенні митного союзу двох або кількох держав (на

приклад, Бельгія та Люксембург);

— за наявності у країні вільних (спеціальних) економічних зон;

— при вирівнюванні за згодою межуючих держав митних кор

донів (коли географічні кордони не сприяють або роблять взагалі

неможливим встановлення митного контролю на прикордонній

території).

Кордони митної території встановлюються урядом кожної держави.

Митний тариф складається з двох основних елементів:

— товарної номенклатури;

— ставок мит.

Разом ці два елементи забезпечують можливість оперативної зміни впливу митного тарифу як за колом країн і категоріями імпортних товарів, так і за рівнем захисту внутрішнього ринку.

|

|

Систематизація ставок мит у тарифі здійснюється відповідно до диференційованого списку товарів — товарної номенклатури. Характерними рисами будь-якої товарної номенклатури є системність опису товарів і привласнення коду кожній товарній позиції.

Залежно від призначення товарної номенклатури існують такі її види:

— митно-тарифна номенклатура — для збирання мит при імпорті

та експорті товарів;

— статистична номенклатура — для збору статистичних даних

про імпорт та експорт товарів;

— комбінована тарифно-статистична номенклатура — поєднує

митно-тарифну та статистичну номенклатури.

У наш час більшість країн використовують комбіновані товарні номенклатури, побудовані на основі Гармонізованої системи опису та кодування товарів (ГС), яка була прийнята у рамках Міжнародної Конвенції про гармонізовану систему опису та кодування товарів і підписана у Брюсселі 14 червня 1983 р. ГС була підготована Радою Митного Співробітництва, яка діє з 1950 р. ГС набула чинності 1 січня 1988 р. Україна також приєдналась до цієї Конвенції і застосовує ГС з 1 січня 1991 р.

Під ГС розуміється номенклатура, яка містить в собі товарні позиції, субпозиції та цифрові коди, що до них належать, примітки до розділів, груп, субпозицій, а також основні правила інтерпретації ГС.

Класифікація товарів у товарній номенклатурі ГС здійснюється за певними правилами, загальні засади яких сформульовані у рамках Конвенції 1983 року. Код товару є шестизначним і складається з трьох пар (розрядів) двозначних чисел. Усі товари (1241 позиція) поділені на групи — найбільші підрозділи у товарній номенклатурі, які включають в себе товари, об'єднані спільними фізичними та функціональними властивостями (96).

Подібні товарні групи об'єднуються у розділи (21). Номер товарної групи відповідає першим двом цифрам у коді товарної позиції. У рамках однієї товарної групи є більш детальний поділ — підгрупи, номери яких відповідають третій та четвертій цифрам коду товару. П'ята та шоста цифри коду означають безпосередньо товарну позицію. Решта цифр, якщо такі є, служать для більш докладної диференціації товарів за різними підставами, у тому числі й У додаткові субпозиції. Разом — 5019 субпозицій. Наприклад, у товарному коді, що використовується в ЄС, сьома із дев'яти цифр вказує, в якій конкретно країні €С вироблений товар.

Від правильної класифікації товару значною мірою залежить правильність нарахування митник платежів, а отже, у кінцевому підсумку, і становище товару на ринку країни-Імпортера. Обов'язок правильно класифікувати свій товар лежить на тому, хто здійснює митні процедури, при ввезенні товару — на імпортері. У національних законодавствах передбачається відповідальність за неправильне зазначення тарифної позиції.

ГС забезпечує стабільність і передбачуваність класифікації товарів у митних тарифах, і тим самим систем митного регулювання усіх країн — учасниць Конвенції 1983 р. Країна, яка приєднується до ГС, бере такі імперативні зобов'язання стосовно своїх митно-тарифної та статистичної номенклатур:

— використовувати усі товарні позиції і субпозидїї ГС, а також

цифрові коди, що належать до них, без жодних доповнень або змін;

— застосовувати основні правила інтерпретації ГС, а також усі

примітки до розділів, груп, товарних позицій, субпозицій і не зміню

вати змісту розділів, груп, товарних позицій або субпозицій ГС;

— дотримуватися порядку кодування, прийнятого в ГС;

— публікувати свої статистичні дані щодо ввозу та вивозу то

варів відповідно до шестизначного коду ГС або на більш глибокому

рівні класифікації, якщо обмеження таких публікацій не викли

кається особливими випадками, наприклад збереженням комер

ційної таємниці або прагненням не завдати шкоди інтересам дер

жавної безпеки.

Основним елементом митного тарифу є мито.

Мито — це обов'язковий грошовий внесок, який збирається державою при перетині товаром її митного кордону. Розмір певної плати є ставкою мита.

Мито виконує декілька функцій:

— захищає національних товаровиробників від іноземної кон

куренції — протекціоністська функція, яка стосується імпортних

мит;

— є джерелом надходження коштів до бюджету держави —

фіскальна функція, яка стосується імпортних та експортних мит;

— є засобом покращення умов доступу національних товарів на

зарубіжні ринки та запобігання небажаного експорту товарів —

балансувальна функція, яка стосується експортних мит;

— раціоналізує товарну структуру — регулююча функція, яка

стосується експортних та Імпортних мит;

— підтримує оптимальне співвідношення валютних доходів та

витрат держави — регулююча функція, яка стосується експортних

та імпортних мит.

Класифікація мит за різними ознаками наведена на рис. 1.5.3.

Адвалорні (ad valorem), або вартісні, мита нараховуються у процентах до митної вартості товару. Застосування адвалорних мит веде до збільшення митних зборів при зростанні світових цін на

високотех но логічну, з великим ступенем обробки продукції. Позитивною стороною адвалорних мит є те, що вони підтримують однаковий рівень захисту внутрішнього ринку незалежно від коливання цін на товар, змінюються лише доходи бюджету. Наприклад, якщо мито становить 20 % вартості автомобіля, то при ціні автомобіля у 8 тис. дол. США доходи бюджету становитимуть 1600 дол. США; при збільшенні вартості автомобіля до 15 тис. дол. США доходи бюджету зростуть до 3 тис. дол. США; при падінні ціни до 5 тис. дол. США скоротяться до 1000 дол. США. Але незалежно від ціни автомобіля адвалорне мито збільшує його ціну на 20 %, Негативною стороною адвалорного мита є те, що вони передбачають не* обхідність митної оцінки товару з метою оподаткування митом. Оскільки ціна товару може коливатись під впливом багатьох економічних (обмінний курс, процентна ставка тощо) та адміністративних (митне регулювання, вибір методики визначення митної вартості товару) факторів, застосування цих мит пов'язане із суб'єктивністю оцінок, що може потягнути за собою зловживання як з боку митників, так і з боку власників товару. У наш час більшість промислово розвинутих країн прийшли до згоди стосовно методики оцінювання митної вартості. Митники спочатку повинні вивчи-

ти ціну, зазначену у накладній. Якщо вона не зазначена або її справжність сумнівна, вони повинні оцінити товар на підставі вартості ідентичних товарів (identical goods), якщо таких товарів немає — на основі аналогічних товарів (similar goods), що надходять у той самий або майже у той самий час. Якщо ці методи не можуть бути застосовані, митники можуть визначити вартість на основі остаточної вартості-продажу (final sales value) цього товару або виходячи з обґрунтованих витрат (reasonable cost) на товар.

Специфічні мита нараховуються у встановленому розмірі з якої-небудь фізичної характеристики товару, наприклад з обсягу, одиниці товару. Перевага специфічних мит перед адвалорними полягає у тому, що вони не залишають місця для зловживань. Принципова відмінність від здвалорних мит — специфічні мита не залежать від напрямку міжнародної кон'юнктури. Проте рівень митного захисту за допомогою специфічних мит, значною мірою залежить від коливань цін на товари. Наприклад, специфічне мито в 1 дол. США з 1 см3 двигуна автомобіля більше обмежує Імпорт автомобіля з об'ємом двигуна 1700 см3, та вартістю 8 тис. дол. США, оскільки становить 21,25 % його ціни (1 дол. США/см3 • 1700 см3: : 8 тис. дол. США • 100 %), ніж автомобіля з об'ємом двигуна у 5 тис. см3 та вартістю 50000 USD, оскільки становить лише 10 % його ціни (1 дол. США/см3 ■ 5 тис. сма: 50 тис. дол. США • 100 %). Як наслідок, при зростанні імпортних цін рівень захисту внутрішнього ринку за допомогою специфічних мит падає. Проте в період економічного спаду і зниження імпортних цін специфічний тариф збільшує рівень захисту національних виробників.

Змішані мита поєднують два попередніх види — адвалорний та специфічний. Одночасно збирається мито, нараховане у вигляді процента від митної вартості і з одиниці фізичної міри товару. Наприклад, 20 % вартості автомобіля, але не більше ніж 2 дол. США з 1 см3 двигуна автомобіля.

Імпортні мита накладаються на імпортні товари під час їх завезення у країну. Мета — захист національних виробників від іноземної конкуренції.

Експортні мита накладаються на експортні товари під час їх вивезення за межі митної території держави. Застосовуються у разі значних відмінностей у рівні внутрішніх регульованих цін і вільних цін світового ринку на окремі товари.

їхня мета — скоротити експорт і поповнити бюджет.

Транзитні мита накладаються на товари, що перевозяться транзитом через територію країни. Є засобом торговельної війни.

Сезонні мита — діють у визначену пору року або у різні пори року, мають різну величину. їх застосовують у рамках митного та-

рифу. Зазвичай строк їх дії не може перевищувати декількох місяців на рік і на цей період дія звичайного митного тарифу щодо цих товарів припиняється.

Антидемпінгові мита застосовуються, якщо на територію країни товари ввозяться за демпінговою ціною, тобто за ціною більш низькою, ніж їх нормальна ціна в країні-експортері, якщо такий імпорт завдає шкоди місцевим виробникам аналогічних товарів або перешкоджає організації та розширенню національного виробництва таких товарів. Ці мита збираються у додаток до звичайних мит. Антидемпінгові мита застосовуються лише тоді, коли в результаті антидемпінгового розслідування встановлені факт демпінгу, завдання матеріального збитку (загрози завдання матеріального збитку) і наявність причинно-наслідкового зв'язку між ними. Антидемпінгові мита застосовуються на селективній основі, оскільки є відповіддю на дискримінацію в цінах.

Компенсаційні мита накладаються на Імпорт тих товарів, під час виробництва яких прямо чи непрямо використовувалися субсидії, якщо їх Імпорт завдає шкоди національним товаровиробникам аналогічних товарів.

Дія цих мит обмежена у часі І вводяться вони після проведення особливих квазісудових процедур. Вони збираються у додаток до звичайних мит.

Автономні мита встановлюються на основі односторонніх рішень державної влади країни поза залежністю від існуючих договорів і угод та інших міжнародних зобов'язань. Рішення про введення митного тарифу приймається у вигляді закону парламентом (в Україні — Верховною Радою), а конкретні ставки мит встановлюються відповідним відомством (зазвичай Міністерством торгівлі, фінансів або економіки) та схвалюється урядом.

Конвенційні (договірні) мита встановлюються і закріплюються в рамках двосторонніх або багатосторонніх угод (ГАТТ/ВТО). У зв'язку із поширенням у міжнародному торговельному праві принципу режиму найбільшого сприяння (РНС), конвенційні ставки, значення яких застосовується щодо країн, з якими держава має закріплений принцип РНС, отримали назву ставок РНС. Значення ставки РНС нижче, ніж значення автономної ставки. Конвенційні мита найбільш поширені у сучасній системі міжнародної торгівлі.

Преференційні мита — це пільгові мита, які встановлюються на основі багатосторонніх угод на товари, що походять з країн, які розвиваються. Мета преференційних мит — сприяти економічному розвитку цих країн, перш за все, за рахунок їх індустріалізації і розширення експорту. З 1971 року діє Загальна система преференцій (ЗСП), бенефіціарами якої є 150 країн, що розвиваються. ЗСП перед-

бачае значне зниження імпортних мит на готову продукцію з країн, що розвиваються. Преференційні ставки мита фіксуються зазвичай в окремому стовпчику тарифу.

Постійні мита — митний тариф, ставки якого встановлені органами державної влади і не можуть змінюватись залежно від обставин. Більшість країн мають такі мита.

Змінні мита — митний тариф, ставки якого можуть змінюватись у встановлених органами державної влади випадках (наприклад, зі зміною рівня світових або внутрішніх цін, рівня державних субсидій).

Номінальні мита — тарифні ставки, зазначені у митному тарифі.

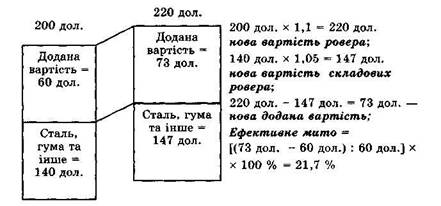

Ефективні мита — реальний рівень мит на кінцеві товари, розраховані з урахуванням рівня мит на імпортні вузли і деталі цих товарів. Наприклад, країна-імпортер оподатковує ровери, вартість яких становить 200 дол. США, адвалорним митом у 10 % (номінальний тариф) і окремо оподатковує 5 % адвалорним митом сталь, гуму та інше, Із яких складається ровер. Приклад розрахунку ефективного мита показано на рис. 1.5.4.

Рис. 1.5.4. Розрахунок ефективності мита

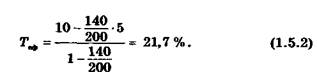

В узагальненому вигляді рівень ставки ефективного тарифу розраховується за формулою

![]()

де Т — ефективний рівень митного захисту, %;

Т — номінальна ставка тарифу на кінцеву продукцію, %;

Г[М1І — номінальна ставка тарифу на імпортні частини та компоненти, %;

А — частка вартості імпортних компонентів у вартості кінцевого продукту.

Ефективне мито у вищенаведеному прикладі можна розрахувати за формулою

Із формули (1.5.2) випливає:

1) ставка ефективного тарифу на кінцевий продукт дорівнює

номінальній (7V = ^*,,ом)» якщо номінальний рівень тарифу на

імпортні частини та компоненти дорівнює номінальному рівню та

рифу на кінцевий продукт (Тиом = Т мя);

2) ставка ефективного тарифу на кінцевий продукт стає рівною

нулю (тобто галузь фактично не користується тарифним захистом)

(Т^ = 0), якщо номінальна ставка на кінцевий продукт дорівнює

номінальній ставці мита на імпортні частини та компоненти, по

множеної на частку імпортних компонентів і частин у ціні кінце-

вого продукту (Ттн = А ■ Гімп або Гімп = Тт№ : А);

3) рівень фактичного захисту галузі стає від'ємним, тобто тариф

починає у більшому ступеню сприяти імпорту кінцевого продукту,

ніж його внутрішньому виробництву, якщо 7*шіі > Тном : А, або

Т < А ■ Т ;

КОМ ІМП '

4) значення принципу ефективного захисту тим більш суттєве,

чим вище частка імпортних матеріалів та компонентів у ціні кінце

вого продукту.

У ряді випадків національні законодавства передбачають тарифні квоти.

Тарифна квота — це різновид змінних мит, ставки яких залежать від обсягу імпорту товару: при імпорті у межах певних кількостей (квот) він оподатковується за базовою внутрішньоквотовою ставкою тарифу, при перевищенні певного обсягу імпорт оподатковується за більш високою, понадквотовою ставкою тарифу. Тарифне квотування є інструментом комбінованого характеру, який поєднує елементи економічного І адміністративного впливу. Активно застосовується в €С, а також передбачено Угодою із сільського господарства у рамках ГАТТ/ВТО.

Структура тарифів багатьох країн передусім забезпечує захист національних виробників готової продукції", особливо не перешкоджаючи ввезенню сировини та напівфабрикатів.

Для захисту національних виробників готової продукції та стимулювання ввезення сировини та напівфабрикатів використовується тарифна ескалація — підвищення рівня митного оподаткування товарів у міру зростання ступеня їх обробки.

Наприклад, у США шкала тарифної ескалації у ланцюжку "шкура — шкіра — продукти зі шкіри" становить 0,8 — 3,7 — 9,2 %, в Японії: 0 — 8,5 — 12,4 %, в ЄС: 0 — 2,4 — 5,5 %. За даними ГАТТ/ВТО тарифна ескалація особливо сильна у розвинених країнах.