11.2. Функціональне призначення, структура та характеристика АІС в страхуванні

0 Страхування - це сукупність специфічних замкнених перероз-подільних відносин між його учасниками з приводу формування за рахунок грошових внесків цільового страхового фонду призначеного для відшкодування можливих втрат нанесених суб'єктам господарювання або збитків у сімейних бюджетах у зв'язку з наслідками страхових випадків що сталися.

Систему страхування утворюють страховик (страхова компанія), яка пропонує страхові послуги страхувальникам, тобто клієнтам і несе зобов'язання за виконанням умов страхування. Страховик пропонує страхувальникам певні умови договору, що має назву страховий поліс, які у разі задоволення сторін підписуються і вносяться зазначені страхові внески. У випадку виникнення страхового випадку страховик згідно з полісом сплачує страховку - суму на яку клієнт був застрахований.

Страхова система України діє на підставі закону Укаїни "Про страхування". Контрольні функції за страховою діяльністю здійснює Комітет з нагляду за страховою діяльністю в Україні, який видає ліцензії на надання видів страхових послуг, перевіряряє діяльність страхових компаній, надає статистичну інформацію щодо розвитку страхового ринку та веде рейтинг страхових компаній.

Стратегічним напрямком удосконалення обробки інформації у страхових компаніях на даному етапі є створення та впровадження автоматизованих інформаційних систем, що базуються на застосуванні економіко-математичних методів, засобів обчислювальної техніки та розвиненої корпоративної мережі передачі даних. Нові можливості страховиків різних рівнів управління проявляються там де процесом автоматизації охоплена більша частина функцій і задач їх повсякденної діяльності. Процес автоматизації призводить до підвищення планової та аналітичної роботи, удосконалення методів та способів здійснення страхових операцій, форм обліку й звітності, обгрунтованності прийняття управлінських рішень.

Метою створення АІС у страховій компанії є забезпечення такого рівня управління діяльністю компанії, за якого комплексно вирішуються наступні завдання:

•=> автоматизований облік договорів страхування;

•=> проведення розрахунків, що обумовлені рухом договорів страхування та здійсненням страхових операцій;

•=> досягнення високих показників розвитку всіх видів страхування;

^> прийняття оптимальних рішень щодо прибутків та видатків грошових коштів та отримання фактичного прибутку.

Таким чином, функціональне призначення АІС в страхуванні полягає в забезпеченні збору, збереження, обробки та передавання інформації на основі використання засобів обчислювальної техніки і телекомунікацій з урахуванням структурної взаємодії рівнів управління та підрозділів страхових компаній. АІС створюється безпосередньо у страхових компаніях і охоплює автоматизоване ведення всіх страхових операцій.

Склад і структура АІС в струхуванні не є функціонально однаковою для всіх страхових компаній.Організаційно ЛІС в страхуванні представляє собою сукупність адміністративно-територіальних підрозділів, об'єднаних загальною методологією задач, що вирішуються, єдиною інформаційною базою і технологією обробки документів.

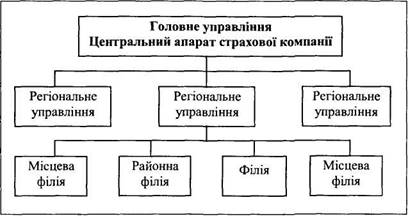

В загальному випадку страхова компанія може бути за своєю структурою трьохрівневою: центральний, регіональний та місцевий рівні рисі 1.3.

| Рисі 1.3. Структура страхової компанії. |

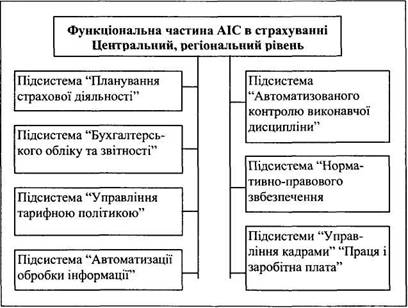

АІС страхової установи структурно складається з функціональних і забезпечувальних частин. Функціональна частина складається з функціональних підсистем, що характеризуються певним цільовим призначенням, спеціалізацією функцій і задач. Структуру функціональної частини АІС центрального та регіонального рівнів наведено на рис. 11.4.

Розглянемо підсистеми АІС в страхуванні детальніше та охарактеризуємо їх.

Підсистема "Планування страхової діяльності призначена для складання перспективних і поточних планів надання об'ємів страхових послуг та отримання страхових платежів, прибутків, видатків за всією номенклатурою видів страхування. Розробка проектів різного рівня планів здійснюється шляхом прогнозування діяльності, моделювання ринкової ситуації, а також з врахуванням фактичних показників діяльності за попередні звітні періоди.

Підсистема "Управління тарифною політикою" призначена для автоматизації процесу обчислення тарифних ставок за всіма видами страхування, визначення вартості послуг згідно норм та витрат на їх здійснення, також аналізу рентабельності послуг тощо.

Рис. 11.4. Архітектура функціональної частини АІС регіонального та центрального рівнів.

Підсистема "Бухгалтерського обліку та звітності" призначена для автоматизації обліку всього спектру страхових і господарських операцій, руху грошових потоків, формування та складання форм звітності синтетичного та аналітичного обліку, балансу зокрема, з метою надання оперативної та достовірної інформації управлінському персоналу. Дана підсистема є центральною для даного рівня АІС і забезпечує бухгалтерський облік як по власне установі так і централізовано по регіону чи всій страховій компанії. Проведення загального обліку, по регіону наприклад, здійснюється шляхом консолідації всіх наданих звітів з філіалів. З цією метою необхідно використовувати технологію "Клієнт-сервер" та розприділену схему побудови системи загалом, а також сучасні професиональні СУБД. Очевидно, що робота підсистеми може бути розприділена серед певної кількості АРМів спеціалістів, що відповідають за свій напрямок діяльності згідно з посадовими обов'язками.

Слід зазначити, що такі підсистеми як "Управління кадрами" та "Праця і заробітна плата", в даному випадку можуть бути реалізовані в підсистемі "Бухгалтерський облік та звітність" відповідно АРМами "Кадри" та "Заробітна плата". Дані підсистеми можуть функціонувати і в межах програмного комплексу бухгалтерії підприємства, наприклад 1С-бухгалтеріїтощо.

Підсистема "Автоматизації обробки інформації" призначена для рішення всієї номенклатури страхових задач з метою отримання звітності як зведеної по регіону чи компанії у цілому так і в розрізі філій, статистичної звітності тощо.

Підсистема "Автоматизованого контролю виконавчої дисципліни" призначена для введення документів з міроприємствами та посадовими особами, які мають їх виконати в зазначений термін, для постійного нагадування та проведення контролю за виконанням міроприємств, що поставлені на облік.

Підсистема "Нормативно-правового забезпечення" призначена для введення, обліку та пошуку нормативно-правових актів щодо діяльності страхової компанії згідно з чинним законодавством України.

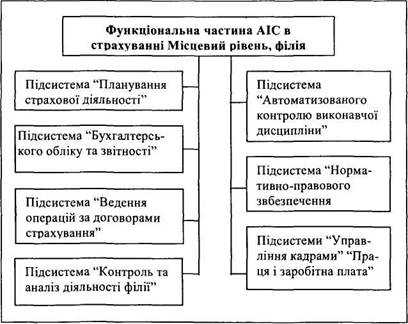

Структура функціональної частини АІС місцевих страхових підрозділів або філій приведена на рис. 11.5.

Як бачимо, функціонально АІС регіонального рівня складається в основному із таких же систем як і АІС регіонального та центрального рівня. Однак на рівні АІС страхової філії слід виділити підсистеми, що призначені виключно для даного рівня.

Підсистема "Ведення операцій за договорами страхування"

призначена для ідентифікації в базі даних клієнта, введення інформації за досягнутими угодами, обліку операцій в розрізі клієнта та угод та розрахунків страхових платежів, сум виплат тощо.

Підсистема "Контроль та аналіз діяльності філії" призначена для визначення основних показників діяльності страхової філії в розрізі видів страхових послуг та агентів.

Забезпечувальна частина АІС охоплює інформаційне, програмне, технічне, організаційне забезпечення.

Страховий бізнес є досить цікавим та непередбачуваним, тому потрібне співставлення стратегичного і тактичного бачення діяльності, з одного боку, а з другого концентрація уваги та енергії на релевантних речах. Інформаційні технології повинні також допомагати визначати політику страхової компанії на ринку послуг та надавати можливість змінювати її в залежності від зміни умов на ринку. Хто її визначає, та чи можимо ми її змінювати згодом, як змінюємось самі в практиці бізнесу

Рис. 11.5. Архітектура функціональної частини АІС рівня страхової філії.

та в процесі навчання, набуття нового досвіду, навичок та вмінь, і як же при цьому бути з проблемами сьогодення, тобто поточною ліквідністю.

• Отже перспективи розвитку інформаційних технологій в

• страхуванні пов 'язані з переходом від ери інформації до ери знань.

Персонал страхової компанії потребує відповідної кваліфікації, ознак професійного та соціального лідерства, стратегічної компетенції не тількі в сфері страхових знань, але в менеджменті, маркетингу, фінансах, соціально-психологічних, морально-духовних, правових галузях. Адже страховий бізнес будується на довірі, на очікуваннях зовнішньої та внутрішньої спільноти, тобто клієнтів та інвесторів, суспільства, з одного боку, керівництва та персоналу з іншого.

Загалом при визначенні стратегії діяльності страхової компанії, є три напрямки щодо управління розвитку це - •^послідовность, ^всеобічна фінансова та нефінансова ефективність, ^тотальна відповідальність. Очевидно, що ці ідеї можуть добре працювати і допомогати відкривати нові можливості, підтримувати баланс духовних і матеріальних законів еволюційного розвитку.

Сучасні страхові компанії, страхові группи чи страхові пули потребують значної підтримки в здійсненні своєї діяльності з боку інформаційних систем на самому сучасному технологічному рівні. Сфера інформаційних технологій відноситься до високоскладних напрямів допоміжної діяльності страхової компанії, тому в світовій практиці великі страхові компанії укладають угоди з розробниками програмного забезпечення. В практиці вітчизняних страхових компаній інформаційні системи і технології в страхову діяльність проникають двома способами: придбанням готової версії програмного продукта, що тиражується з подальшою адаптацією, або замовлення написання программного забезпечення виключно для своїх потреб з врахуванням власної специфіки.

Зазвичай управлінському персоналу необхідно вирішувати проблему та приймати рішення на предмет: купуємо готове чи розробляємо самі, чи продовжуємо використовувати застаріле або впроваджуємо нове більш ефективне.

Очевидно, що оптимальним варіантом в даному випадку, буде вибір на користь системної інтеграції. Тобто найкраще буде розробити АІС під власне замовлення з урахуванням специфіки діяльності, хоча це буде варіант відносно дорожчий, але він себе повністю окупить в майбутньому.

Як бачимо, з таблиці інформацію ми отримуємо з обробки данних, і цей процес має односторонній характер, тобто ми не можемо аналізючи інформацію отримувати конкретну картину фактів на рівні первісних даних. Інформацію можна визначити як цілеспрямовану оброблену сукупність данних. Знання мають дві складові, тобто вербальні знання теорій, та невербальні це вміння та навички зокрема в нашому випадку це вміння керувати та координувати страхову діяльність. Спостережна модальність знання вторинна щодо успішно досягнутих цілей. Мудрістю управління компанією, в практиці, прийнято називати компетентність, тобто людина знає чому і коли потрібно вибирати ті чи інші цілі, рішення тощо.

Таблиця 11.1.

Співвідношення результативності інформаційних технологій в

страхуванні.

Можливість поширення страхових знань на суспільство є важливим аспектом в управлінні знаннями. Не менш важливим аспектом в керуванні знаннями страхової компанії було і залишається управління персоналом. Інформаційні технології та системи можуть відігравати ключову роль в перетворенні персоналу в ефективних командних гравців. При цьому персонал зобов'язаний виконувати цілу низку важливих функцій щодо управління знаннями - придбання чи створення знань, вміти організовувати та застосовувати їх.

Відштовхуючись від необхідності долати конкуренцію використовуючи новітні інформаційні технології в управлінні знаннями страхові компанії вимушені оцінювати свій поточний розвиток з позицій економічної та ринкової доцільності, з урахуванням таких фінансових показників як ROI, ROA, ROE. Аналіз даних показників може свідчити про якість управління страховою компанією.

Світова практика менеджменту показує що впровадження систем управління якістю, таких як наприклад "Total Quality Management", де одним з принципів проголошено постійне покращення та самовдосконалення системи управління якістю, позитивно впливають на організаційну, ринкову та фінансову стратегію щодо діяльності страхової компанії. Фінансова ефективність розвитку організації, як метод вимірювання досягненя тих чи інших стратегічних цілей направлені не тільки на розробку і впровадження змін, системи управління якістю, але після порівняння наближення до цілей та врахування витрат в зв'язку з цим понесених, відносно з витратами конкурентів. Для системного погляду на темпи організаційного розвитку деякі страхові компанії використвують різні системи фінансової та не фінансової ефективності вимірювання досягнень (Performance Measurement), такі як американська "Система сбалансованих показників" (Balance Scorecard -BSC), французька "Бортове Табло" (Tableau de Bord) та інші.

Всі ці методики та знання щодо страхової діяльності можуть бути основою для створення експертної системи щодо страхування. В більшості випадків бачення і бажання керівництва та персоналу страхової компанії формулюється в якісних термінах. Завдання фінансових аналітиків страхових компаній спробувати виразити стратегічні цілі, які сприяють свободі від стратегічних обмежень, та появі нових можливостей та вимірювання їх досягнення в кількісному виразі. Саме до таких стратегічних інструментів відносяться інформаційні системи управління страховою діяльністю. На цьому шляху корисними можуть бути заходи по впровадженню нових маркетингових ринкових стратегій, управлінського обліку, бюджетування, контролінгу, застосування системи збалансованих показників тощо.