2.1.9. Розрахунки векселями

1.9. Розрахунки векселями

Вексель — це цінний папір, який засвідчує безумовне грошове зобов'язання векселедавця сплатити після настання терміну певну суму грошей власникові векселя (векселедержателю). Іншими словами: вексель - це цінний папір, який є засобом оформлення кредиту, що надається в товарній формі продавцями покупцям шляхом відтермінування оплати за продані товари.

Вексель допомагає прискорити реалізацію товарів і збільшує швидкість руху обігових коштів. Вексель - це вид кредитних грошей.

Векселі бувають двох видів:

■ звичайний, простий (соло-вексель);

■ переказний (тратта).

Простий вексель - це свідоцтво, що містить у собі письмове безумовне зобов'язання боржника сплатити визначену суму грошей своєму кредитору. Соло-вексель векселедавець може передати іншій особі з допомогою спеціального напису - індосаменту, передавального напису на векселі або на іншому цінному папері, що засвідчує перехід прав за цим документом до іншої особи.

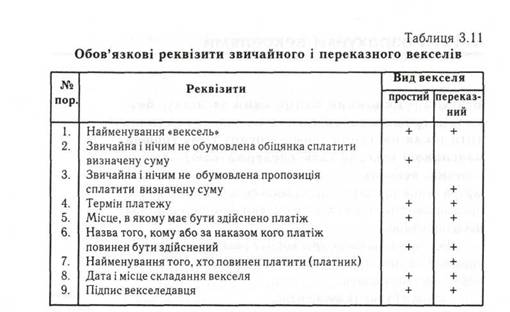

Переказний вексель (тратта) - це документ, що містить письмову вказівку векселедержателя (трасан-та) особі, на яку виставлений вексель, - платнику (трасату) сплатити визначену суму грошей пред'явнику векселя або особі, вказаній у векселі (ремітенту), через визначений термін або за вимогою. Переказний вексель (тратту) виписує і підписує кредитор (трасант). Вексель є наказом боржникові (трасату) про сплату у визначений термін певної суми третій особі (див. Табл. 3.11).

Вексель, у якому відсутній будь-який із вказаних реквізитів, не має сили.

Векселі заповнюються друкарським способом.

Сума - обов язково цифрами і літерами. Жодні виправлення суми не допускаються. При виникненні суперечностей правильною вважається сума літерами.

Векселі при видачі і передачі (індосації) підлягають гербовому збору, який оплачується придбанням гербової марки, що накладається на лицьовому чи зворотному боці векселя, або цей збір вноситься в банк готівкою і до векселя прикладають квитанцію про оплату.

Дуже важливо правильно і повністю вказати вексе-ледержателів у простому векселі та ремітентів - у пере-казному векселі.

Якщо немає підпису векселедавця в простому векселі чи трасанта в переказному, то вексель зовсім не має змісту. Підпис повинен бути від руки. Вексель юридичної особи підписують керівник і головний бухгалтер, проставляючи відбиток гербової печатки, а перед підписами -штамп юридичної особи.

На переказному векселі відомості про трасата проставляються зліва в нижньому кутку на лицьовому боці векселя.

Простий чи переказний векселі можуть бути видані на термін:

■ за пред'явленням;

■ на такий-то час від пред'явлення;

■ на такий-то час від складання;

■ на визначений день.

Вексель, що містить інше призначення терміну чи послідовні терміни платежу, недійсний.

Платник при оплаті векселя може вимагати, щоб вексель був вручений йому векселедержателем з розпискою про одержання платежу. Векселедержатель не може відмовитись від прийняття часткового платежу, платник може вимагати відмітки про такий платіж на векселі і видачу йому про це розписки.

Індосамент (передача прав за векселем) учиняється на звороті векселя. Особа, котра передає вексель за індосаментом, називається індосантом. Особа, яка одержує вексель за індосаментом, - індосатом. Перший індосамент, як правило, проставляється у крайній лівій частині зворотного боку векселя. Індосамент повинен містити підпис особи, котра передала вексель, і може бути іменним або бланковим. Крім підпису, може проставлятися штамп фірми. Підпис мусить бути власноручним, інший текст друкується.

Платіж за переказним векселем можна гарантувати (повністю або частково) за допомогою авалю, вексельної запоруки, у силу якоїаваліст (особа, яка її здійснила) бере на себе відповідальність за виконання зобов'язань чи акцептанта, чи векселедавця, чи індосанта.

Із змісту переказного векселя випливає, що зобов'язання за ним для трасата (платника) виникає лише з моменту прийняття ним векселя до оплати (акцепту). Виходячи із цього, одержувачі грошей за векселем можуть завчасно до початку терміну платежу з'ясувати ставлення платника щодо оплати векселя. Цього буде досягнуто пред'явленням векселя трасату з умовою його акцептування.

Пред'явлення векселя до акцепту може бути здійснено в будь-який час, починаючи з дня його видачі і закінчуючи моментом настання терміну платежу.

Акцепт, звичайно, надписується в лівій частині лицьового боку векселя і виражається словом «акцептований; прийнято; заплачу» і обов'язково підпис платника.

Один і той же переказний вексель може бути складений за вимогою першого одержувача в кількох примірниках однакового змісту. Необхідність оформлення декількох примірників пояснюється тим, щоб якнайшвидше направити вексель в обіг. Перший примірник (пріма) відправляється трасату для акцепту, а другий (секунда) направляється в обіг.

На всіх примірниках, крім першого, робиться позначка - у кого на зберіганні перебуває вексель. Текст на всіх примірниках однаковий, і кожному присвоюється порядковий номер. Підписи на кожному примірнику власноручні.

Усі примірники векселя мають однакову вексельну силу: у разі оплати одного із них - усі інші втрачають силу.

Примірники векселя також, як і сам вексель, обкладаються гербовим збором.

Якщо після настання терміну платежу боржник векселя першого порядку не оплачує векселі, векселедержатель повинен здійснити протест, тобто офіційно засвідчити факт відмови від оплати. Неоплачений вексель подається в нотаріальну контору за місцезнаходженням платника наступного дня після настання дати платежу.

Векселі передаються до протесту разом з описом, в якому вказуються:

■ чітка назва й адреси векселедавців;

■ термін платежу цих векселів;

■ суми векселів;

■ чітке найменування всіх індосантів та їхні адреси;

■ причини протесту, тобто неплатежу за векселем;

■ назва банку або юридичної особи, від імені яких повинен бути здійснений протест.

Комерційні банки можуть здійснювати такі операції з векселями:

■ кредитні - активні і пасивні;

■ торговельні - активні і пасивні;

■ гарантійні;

■ розрахункові;

■ комісійні та довірчі.

Операції з векселями проводять на підставі угод з клієнтами, що укладені в письмовій формі. Розрахункові операції можуть здійснюватися без угод (договорів) з використанням лише первинних документів (реєстрів, актів тощо).

Загальні правила документального оформлення вексельних операцій можна коротко охарактеризувати так:

■ підписи на векселі від імені банку здійснюють керівник та головний бухгалтер, підписи завіряються печаткою;

■ необхідно складати первинні документи за операціями (реєстри, розписки, повідомлення, доручення, заяви тощо);

■ необхідно складати реєстри аналітичного обліку (журнали, відомості, картки), для хронологічного обліку відкривати щороку журнали в розрізі операцій.

У цій темі будуть розглянуті тільки розрахункові і комісійні операції з векселями, інші вексельні операції представлено в наступних розділах.

Розрахункові операції банків з векселями поділяються на: операції з оформлення заборгованості векселями та суто розрахункові вексельні операції.

До операцій з оформлення векселями кредиторської заборгованості банку належать:

■ акцептація переказних векселів банками, виданих на банк його кредитором;

■ видача простих векселів банком своєму кредиторові.

До операцій з оформлення векселями дебіторської заборгованості перед банком належать:

■ видача банком переказних векселів на боржника банку і акцептація векселів боржником;

■ видача боржником банку простих векселів на користь банку.

Борг може бути оформлений векселями як повністю, так і частково, на номінальну суму векселя можуть також нараховуватися проценти згідно з чинним законодавством про вексельний обіг.

Приймання або передавання банком оформлених векселів здійснюють з використанням реєстрів і реєстрації у відповідному журналі.

Відшкодування коштів за виставленим банком векселем можна одержати такими способами:

■ оплатою векселя платником чи авалістом;

■ врахуванням векселя в іншому банку;

■ продажем векселя;

■ зарахуванням коштів для погашення власних зобов'язань банку.

Суто розрахункові вексельні операції банків включають:

■ здійснення вексельних платежів на користь кредитора банку;

■ здійснення вексельних платежів боржником на користь банку.

До комісійних операцій з векселями слід зарахувати:

■ інкасування векселів;

■ оплата векселів, де банк виступає особливим платником - доміциліатом.

При інкасуванні векселів банк не зазнає ризику, а лише приймає доручення клієнта одержати при настанні терміну належний за векселем платіж і передати цю суму власникові векселя. Роль банку зводиться до точних виконань вказівок клієнта.

Банки одержують значний дохід у формі комісійних як за операцію, так і відшкодування витрат на здійснення платежу в іншому місці.

Власникам векселів ця операція також приносить вигоду, тому що вони звільняються від контролю за термінами платежу.

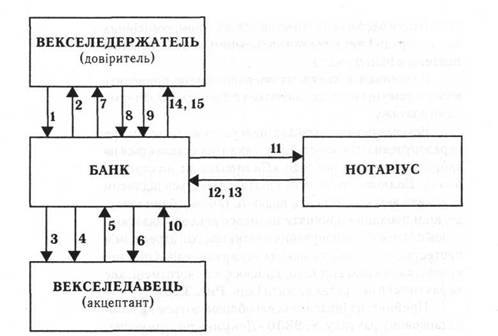

Вексель передається для інкасування з написом про передоручення на користь банку, який проставляється на звороті векселя у вигляді: «Сплатіть за наказом... банку. Валюта на інкасо» і підтверджується підписом власника векселя. Клієнти подають також у банк заяву, де, крім прохання прийняти на інкасо векселі, вказують строк платежу, найменування платників, їхні адреси, ім'я протестанта, загальну кількість і суму векселів. Операції з інкасування векселів банк здійснює від свого імені, але за рахунок і в інтересах клієнта (див. Рис. 3.16).

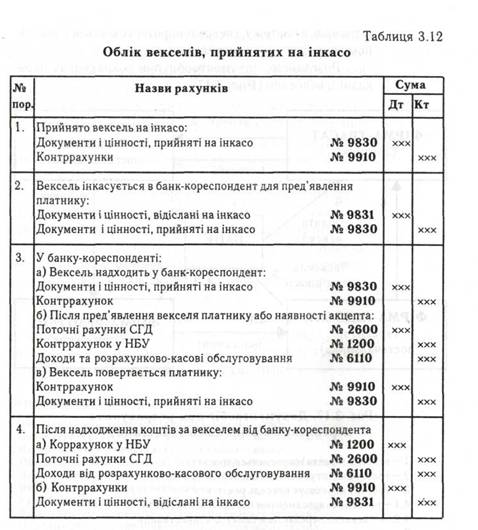

Прийняті на інкасо векселі обліковуються на позабалансовому рахунку № 9830 «Документи і цінності, прийняті на інкасо». При відправленні векселів банку-кореспонденту сума векселя списується з рахунку № 9830 і зараховується на позабалансовий рахунок № 9831 «Документи і цінності, відіслані на інкасо». На цьому рахунку сума векселя обліковується до надходження платежу або повернення неоплаченого векселя. Облік розрахунків ведеться за загальними правилами (див. Табл. 3.12).

Доручення банку на оплату векселя можуть передавати векселедавці. Призначення платником за векселем будь-якої третьої особи називається доміциляцією, а такі векселі - доміцильованими. Зовнішньою ознакою доміцильованих векселів є слова на лицьовому боці векселя:

Доміцильований у ________________________________

________________________________________________

(найменування особливого місця платежу і назва банку)

Рис. 3.16. Дії банку при виконанні інкасових операцій

1 - векселедержатель доручає банку одержати платіж за векселем;

2 - видається квитанція про прийом векселя на інкасо;

3 - платника повідомляють про прийом векселя на інкасо (платник обслуговується у тому ж банку);

4 - вексель пред'являється до оплати;

5 - вексель погашається;

6 - погашений вексель повертається з розпискою про платіж;

7 - валюта векселя зараховується на поточний рахунок векселедержателя;

8 - ремітент повідомляє про здійснення операції;.

9 - виплачується комісійна винагорода;

У разі неплатежу за векселем:

10 - векселедавець відмовляється від платежу;

11 - вексель пред'являється до протесту нотаріусу;

12 - здійснюється опротестування;

13 - опротестований вексель повертається з актом протесту до банку;

14 - векселедержатель повідомляється про опротестування векселя;

15 - опротестований вексель повертається разом з актом протесту векселедержателю.

Банк у цьому випадку на противагу інкасуванню векселів є не одержувачем платежу, а стає платником.

Виступаючи як доміциліат, банк не ризикує, оскільки він оплачує вексель лише в тому випадку, якщо платник вніс йому раніше вексельну суму або якщо платник має на своєму поточному рахунку в банку достатньо коштів, і уповноважує банк списати зі свого рахунку суму, необхідну для оплати векселя. У протилежному разі банк відмовляє в платежу, і вексель опротестовується у звичайному порядку проти векселедавця.

Розглянемо документообіг при розрахунках переказним векселем (Рис. 3.17).

Рис. 3.17. Документообіг при розрахунках переказними векселями (траттами)

1 - вексель(тратта)передається трасату;

2 - трасат акцептує вексель і повертає трасанту;

3 - трасант переказує вексель ремітенту;

4.1 - вексель з індосаментом передається індосату;

4.2; 5 - вексель передається банку для інкасування;

6 - вексель передається до оплати трасату.

Переказний вексель виписує і підписує боржник постачальника (трасант). Вексель є наказом боржникові (трасату) про сплату у визначений термін певної суми третій особі, у нашому прикладі - фірмі постачальнику-ремітентові. Фірма-трасант відправляє фірмі-трасату разом з товаром виставлений на неї вексель.

Трасат повинен акцептувати (підписати) вексель. Підписавши вексель, платник-трасат тим самим зобов'язується своєчасно сплатити свій борг. Акцептований вексель пересилається фірмі-трасанту.

Фірма-трасант переказує вексель фірмі-ремітенту. Це значить, що в кінцевому підсумку фірма-платник повинна заплатити згідно з векселем фірмі постачальнику, обходячи безпосередньо свого кредитора - фірму-трасанта.

Власник векселя-ремітент замість грошей використовує вексель протягом строку його дії для погашення власних боргових зобов'язань. Наприклад, фірма-ремітент заборгувала фірмі-індосату. На зворотному боці векселя оформляється індосамент фірми-ремітента про передачу прав за векселем до фірми-індосата. Фірма-індосат може подати вексель своїм кредиторам і т. д.

Фірма-ремітент (або індосат) - власник переказного векселя повинна подати вексель у визначений строк до оплати (див. Рис. 3.17) і, у разі платежу, вексель погашається, виключається з подальшого обігу.

Перевірте свої знання

1. Чим відрізняється простий вексель від переказного?

2. Перерахуйте реквізити звичайного і переказного векселів.

3. Які правила оформлення векселів ви можете назвати?

4. Поясніть, що таке індосамент. Які види індосаменту ви знаєте?

5. Для чого використовується аваль векселя?

6. Як оформляється акцепт векселя?

7. У яких випадках вексель опротестовується?

8. Які розрахункові операції з векселями проводять банки?

9. Поясніть дії банку при інкасуванні і доміци ляції векселя.

10. У чому принципова різниця між операціями з інкасування векселів і доміциляцією?

11. Як проходять розрахунки при переказному векселі?