1. 8.2. Причини та динаміка міжнародного руху капіталу

Міжнародна міграція капіталу (експорт та імпорт) зумовлена зовнішніми та внутрішніми причинами. Одні з них викликають необхідність чи потребу його вивезення за кордон, а інші — ввезення з-за кордону. Дослідження показують, що причини експорту та імпорту капіталу переважно перетинаються, хоча їхні остаточні ролі бувають різними. Мета залучення іноземного капіталу визначається пріоритетами, що встановлені програмами економічного розвитку країни.

В основі міжнародної міграції капіталу лежить бажання отримати більший прибуток, ніж у країні походження капіталу, або забезпечити високоефективну роботу національних підприємств. Тому основними причинами міжнародного руху капіталу можна вважати:

• відносний надлишок капіталу на національних ринках, що

перешкоджає високоприбутковому його використанню;

• попит на капітал, який не збігається з його пропозицією в

різних ланках світового господарства, що зумовлено нерівномірні

стю економічного розвитку держав;

• різницю у витратах виробництва в різних країнах внаслідок

різниці у вартості сировини, енергії, заробітної плати тощо;

• інтернаціоналізацію виробництва;

• зацікавленість у природних ресурсах інших країн для забезпе

чення сировиною своїх підприємств;

• відмінності в екологічних нормативах і стандартах різних країн,

що сприяє вивезенню або створенню екологічно шкідливих вироб

ництв у інших країнах для забезпечення своїх потреб;

* бажання обійти тарифні та нетарифні бЗДІдоц*, і$#і s у Зви

чайному комерційному експорті;

* захист грошей від інфляції;

* технологічне лідерство, що сприяє поширенню найновіших тех

нологій;

* необхідність технічного переозброєння та модернізації націо

нальних підприємств.

Переважна більшість країн використовують зарубіжні інвестиції для індустріалізації, підвищення наукомісткості виробництва та зайнятості населення. Країни — експортери капіталу за рахунок цього збільшують свою економічну могутність.

Показники вивезення капіталу характеризують рівень економічного розвитку країни. До них належать:

а) обсяг зарубіжних інвестицій даної країни та його співвідношен

ня з національним багатством країни;

б) співвідношення обсягу зарубіжних прямих інвестицій даної

країни з обсягом іноземних прямих інвестицій на її території;

в) зовнішній борг країни і його співвідношення з її ВВП/ВНП.

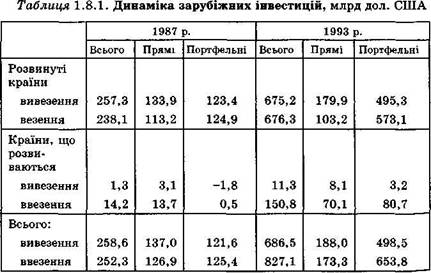

Щорічний обсяг зарубіжних інвестицій становить сотні мільярдів доларів. їх динаміка наведена в табл. 1.8.1 [складено на основі 18, с 301, 311].

Необхідно зазначити, що оцінка обсягів інвестицій є певною мірою наближеною, оскільки вони враховуються в поточних ринкових цінах на момент їх придбання чи здійснення угоди з ними. Це вимагає їх переоцінки з часом. Для перерахунку прямих зарубіжних інвестицій використовуються поточні котирування акцій підприємств з іноземними інвестиціями на найбільших фондових біржах.

Аналіз даних табл. 1.8,1 свідчить, що міжнародний ринок портфельних інвестицій значно більший за обсягом від ринку прямих інвестицій. Переважна частина і прямих, і портфельних інвестицій здійснюється між розвинутими країнами у формі перехресного інвестування. Особливо високими темпами зростає обмін портфельними зарубіжними інвестиціями між розвинутими країнами. Вивезення інвестицій із країн, що розвиваються, дуже незначне і нестабільне, а у 1987 р. відзначався навіть нетто-відплив портфельних інвестицій.

Обсяги портфельних інвестицій могли б бути значно більшими, якби портфельні інвестори віддавали перевагу купівлі іноземних цінних паперів перед національними. На даний час американські інвестори тримають понад 90 % свого капіталу в американських цінних паперах. Для Японії, Великобританії і Німеччини цей показник становить близько 85 %. За оцінками не більше ніж 5— 10 % портфельних інвестицій реально вивозяться за національні кордони і вкладаються в іноземні цінні папери.