13.3. Позичковий капітал і позичковий процент

| Позичковий капітал |

Позичковий капітал - це певна сума вільних грошей, які надаються їх власником у тимчасове користування іншій особі (підприємцю) з метою отримання процента.

Позичковий капітал або капітал, що приносить проценти, як і торговельний, виник задовго до капіталізму, ще у рабовласницькому суспільстві у вигляді лихварського капіталу. Він, як і купецький капітал, відіграв. значну роль у руйнуванні феодалізму й становленні капіталізму. Проте в умовах сучасної ринкової системи позичковий капітал втратив свою самостійність й існує як відокремлена частина промислового капіталу.

В силу яких причин відбувається така відокремленість? Об'єктивна необхідність появи особливої групи підприємців, що виконують специфічні функції перетворення грошей в капітал, диктується самою природою капіталу як самозростаючої вартості. Річ у тім, що в процесі кругообороту й обороту капіталу утворюються тимчасово вільні грошові кошти, які не можуть в кожний даний момент бути використані як капітал.

Джерелом таких коштів, по-перше, е амортизація основного капіталу, яка накопичується у вигляді амортизаційного фонду і є тимчасово вільною до повного зносу основного капіталу. По-друге, тимчасове вивільнення грошових коштів відбувається і в результаті незбігу часу реалізації готової продукції і часу закупівлі сировини й матеріалів для нового виробничого циклу. По-третє, частина оборотного капіталу, а саме - гроші, призначена для виплати заробітної плати. По-четверте, частина прибутку виділена для нагромадження. Ці гроші не можуть бути використані за призначенням, доки не досягнуть певного мінімуму. До цьго вони є тимчасово вільними. Нарешті, по-п'яте, - це гроші, призначені для нагромадження всіма верствами населення. Останні акумулюються в ощадних касах, страхових товариствах, які разом з банками здійснюють кредитні операції.

Поява тимчасово вільних грошових коштів суперечить самій суті капіталу (бо ж капітал - це вартість, яка приносить додаткову вартість). Тому за таких умов об'єктивно утворюється особлива група підприємців, яка концентрує у своїх руках тимчасово вільні гроші і пускає їх в обіг з метою забезпечити їх зростання. Саме такі гроші, передані одними підприємцями в тимчасове користування іншим з метою їх самозростання, набувають форми позичкового капіталу.

Хоча позичковий капітал є відокремленою частиною промислового капіталу, він принципово відрізняється від останнього так само, як і від торговельного капіталу. В чому ця відмінність полягає?

1. Позичковий капітал є капітал-власність на відміну від промислового й торговельного, які виступають як капітали-функції. Тобто, якщо промисоловий і торговельний капітали приносять прибуток тому, що вони функціонують, то позичковий капітал приносить процент лише тому, що він є власністю.

2. Позичковий капітал виступає як капітал-товар, чого не можна сказати про промисловий та торговельний капітали. Правда, це товар специфічний. На відміну від товару як речі, тут об'єктом продажу виступає не продукт праці, а властивість грошей самозростати, приносити прибуток. Тим самим гроші у формі позичкового капіталу набувають подвійної споживної вартості. По-перше, як гроші вони виступають у ролі загального еквівалента, а, по-друге, вони набувають властивості приносити додаткову вартість, тобто виступають у ролі капіталу. І що особливо важливо, виступають як капітал не лише для їх власника, а й для функціонуючого підприємця (тобто для того, хто взяв гроші в борг з метою їх продуктивного використання).

3. Як товар особливого роду, позичковий капітал має і своєрідну форму відчуження. Так, звичайний товар відчужується від свого власника шляхом продажу, а позичковий капітал посередництвом позики. Тобто, гроші не продають назавжди. Відбувається лише передача грошей в тимчасове користування з метою використання їх другої споживної вартості - властивості приносити прибуток. Тому, після закінчення певного строку позичковий капітал повертається до свого власника та ще й з певним приростом -процентом.

4. Специфічна природа позичкового капіталу знаходить безпосереднє вираження у формі його руху, яка якісно відрізняється від форми руху промислового і торговельного капіталів. Він не набуває ні продуктивної, ні товарної форми й функціонує лише в одній формі - грошовій. Тому формула його руху виглядає так: Г - Г\

При поверховому знайомстві з позичковим капіталом складається враження, що це самостійна форма капіталу, незалежно від руху промислового капіталу. Насправді ж сама можливість появи позичкового капіталу безпосередньо пов'язана з існуванням капіталу - функції, насамперед промислового капіталу, який створює вартість і додаткову вартість. Якби не було продуктивного капіталу (складової форми промислового), не було б і капіталу, що приносить проценти, бо не було б звідки їх брати.

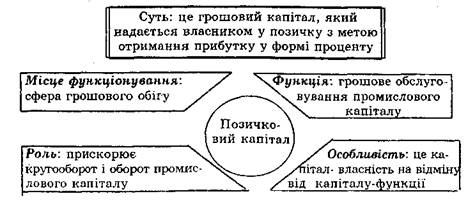

Наочно сутність позичкового капіталу можна представити схемою. Див. схему 101.

Схема 101 Позичковий капітал

|

|

Позичковий капітал у пороцесі свого руху, як і будь-який інший капітал, повинен не лише зберегтися у своїй початкове авансованій сумі грошей, але й зрости, тобто принести своєму власнику доход. Цей доход виступає у формі процета. І тут виникає принаймні два питання. По-перше, за що платить той, хто бере гроші в позику? По-друге, звідки беруться гроші у позичальника для виплати процента?

Відповідаючи на перше питання, треба згадати, що гроші у формі позичкового капіталу набувають додаткової споживної вартості, а саме - приносять прибуток.

Отже, позичальник, беручи в позику певну суму грошей, оплачує їх власнику саме цю потенціальну можливість отримати прибуток. І процент, який сплачує позичальник, не є ціною грошей, взятих у позику, адже гроші не можуть мати ціну. Він виступає лише як плата за споживну вартість тих грошей. А такою споживною вартістю є властивість приносити прибуток.

Але звідки може взятися прибуток? Очевидно, що той, хто бере гроші в позику, повинен їх застосовувати продуктивно, тобто застосовувати їх там, де створюється й реалізується вартість і додаткова вартість. Таким місцем у першу чергу є виробництво.

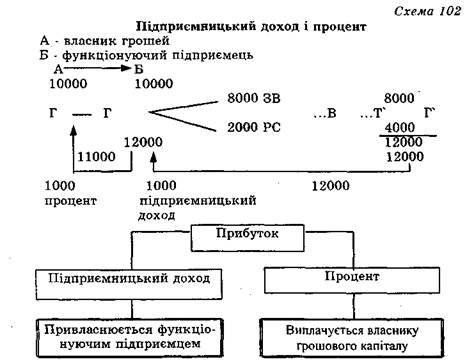

Приклад. Власник грошей "А" позичив підприємцю "В" 10000 грн. з умовою повернення їх через рік з Ю-% надбавкою, тобто, 11000 грн. "Б" ці гроші пустив у виробництво. Придбав на 8000 грн. засоби виробництва й на 2000 грн. найняв робочу силу. В процесі виробництва робітники своєю конкретною працею перенесли стару вартість (8000 грн.) у вартість продукції, що виробляється, а своєю абстрактною працею створили нову вартість, припустимо, у 4000грн. (тобто більшу, ніж вартість робочої сили). В результаті вартість виробленої продукції буде дорівнювати: 8000 грн. (стара вартість) + 4000 грн. (нова вартість) = 12000грн. Реалізувавши цю продукцію за вартістю, "Б" матиме прибуток 2000 грн. (12000 - 10000). Отже, продуктивне використання позики дає можливість повернути борг (10000 грн.), заплатити процент (1000 грн.) і мати свій прибуток у 1000 грн. (2000 грн.-1000грн.).

Таким чином, за умов опосередкування позичковим капіталом процесу виробництва, загальний прибуток розподіляється між підприємцем-функціонером і власником грошового капіталу. Перший отримує частку, яка називається підприємницьким доходом; а частка другого називається процентом.

Наведений приклад можна проілюструвати схемою 102.

З наведеного прикладу яскраво видно, що оскільки підприємницький доход і процент мають одне й те ж джерело - додаткову вартість (прибуток), постільки, чим більша ставка процента, тим менший доход, і навпаки. Тому між грошовими й функціонуючими підприємцями існує жорстка конкурентна боротьба за те, щоб якомога більше привласнити додаткової вартості. Саме ці процеси є характерними для економіки сучасної України. Вітчизняні грошові капіталісти, монополізувавши через комерційну банківську систему грошовий обіг, непомірне підняли проценти за користування кредитами, що вони надають, не залишивши промисловому капіталу ніякої надії на отримання своєї частки. За цих умов нові підприємці не ризикують вкладати свої капітали у виробництво, а те виробництво, яке існувало, поступово згортає свою діяльність або банкрутує. Це одна з головних причин деградації виробництва в Україні в умовах економічної кризи 1991-97 рр.

|

|

Чим визначається рівень (ставка) процента? У зв'язку з тим, що процент є "ціною"8 капіта-лу-товару, величина його регулюється попитом

на позичковий капітал і його пропозицією. Але це не говорить про те, що процент не має ніяких обмежень. Враховуючи, що процент є частиною прибутку, він не може бути більшим від його загальної суми, навіть дорівнювати їй. Тому середня норма прибутку складає верхню, максимальну межу процента. Мінімальна межа не піддається точному визначенню. Вона може впасти до найнижчого рівня, близького до нуля. Але тоді активізуються протидіючі фактори, які піднімуть її вище цього мінімума. В цих межах (верхньої і нижньої) позичковий процент визначається пропозицією позичкового капіталу й попитом на нього.

Розмір збільшення або зменшення позичкового процента вимірюється нормою процента. Норма процента - це відношення суми річного доходу, який отримує позичковий підприємець до суми капіталу, що віддається в позику. Розрахунок норми процента ведеться за формулою:

![]()

Нп - норма процента; Ј % - сума річного доходу, отриманого на позичковий капітал; Кп - сума позичкового капіталу.

Приклад. Величина капіталу, переданого в позику, складає 10000 грн. Сума доходу, отриманого позичковим підприємцем в кінці року на цей капітал, - 500 грн. Звідси

![]()

Норма процента в кожний даний момент визначається пропозицією позичкового капіталу й попитом на нього. Найбільш низькою вона буває тоді, коли пропозиція позичкового капіталу зростає, а попит на нього падає і навпаки. У свою чергу попит на грошовий капітал залежить від фази економічного циклу. Найвищого рівня процент досягає в період кризи, коли різко зростає попит на грошовий капітал. Зокрема в Україні у 1993-1994 рр. (тобто в розпал економічної кризи) ставка процента сягала 1000 і вище процентів. Правда, такий рівень процентної ставки був

* Слово "піна" взято в лапки тому, шо процент не с реальною ціною грошей, що надаються в кредит Це пише ірраціональна ціна, тобто лише плата за право користуватися певною сумою грошей певний період часу При цьому право власності на Іроші не передасться позичальнику. Персляпься лише право користування зумовлений ще й гіперінфляцією, яка вирувала в країні. Проте в наступні роки (1995-1997 рр.) хоча інфляція й була приглушена, ставка процента трималася на досить високому рівні (50-200%) тому, що криза в економіці продовжувалась.

У зв'язку з цим необхідно відзначити, що рух ставки процента в середині економічного циклу не збігається з рухом норми прибутку. Найвища ставка процента, (і це підтверджено досвідом проходження економічної кризи в Україні в 1991-1997 рр.) досягається в період кризи, тобто тоді, коли найбільше падає норма прибутку. Пояснюється це тим, що в цей період промислові підприємці, прагнучи оновити основний капітал, щоб швидше вийти з економічної кризи, посилюють попит на грошовий капітал. Власники ж грошей (комерційні банки) не пропускають можливості набити собі гаманці і, якщо держава не стримує їх апетити, як це трапилося в Україні в період 1991-1997рр., безперешкодно підносять ставку процента.