5.5. Порядок формування та використання резервів для покриття втрат від кредитної діяльності банків

Порядок формування та використання резервів для покриття втрат від кредитної діяльності регламентується положенням НБУ «Про порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями комерційних банків», затвердженим постановою Правління НБУ № 279 від 6 липня 2000 р.

Резерви для покриття втрат від кредитної діяльності створюються для підвищення стабільності і надійності банківської системи, захисту інтересів кредиторів і вкладників і є обов'язковими для комерційних банків. Вони створюються для відшкодування втрат тільки за основним боргом.

КБ зобов'язані здійснювати розрахунок резервів протягом місяця, в якому було здійснено кредитну операцію. Формувати резерв банки зобов'язані здійснювати щомісяця у повному обсязі незалежно від розміру їх доходів відповідно до сум за кредитними операціями за станом на перше число місяця наступного за звітним.

Резерв під кредитні ризики формується в тій валюті, у якій враховується заборгованість.

Резерв під кредитні ризики використовується лише для покриття збитків за непогашеною позичальниками заборгованістю за кредитними операціями за основним боргом, стягнення якої є неможливим

Загальна заборгованість за кредитними операціями становить валовий кредитний ризик для кредитора.

Для цілей розрахунку резервів на покриття можливих втрат за кредитними операціями визначається чистий кредитний ризик (в абсолютних показниках) шляхом зменшення валового кредитного ризику, класифікованого за ступенями ризику, на вартість прийнятного забезпечення.

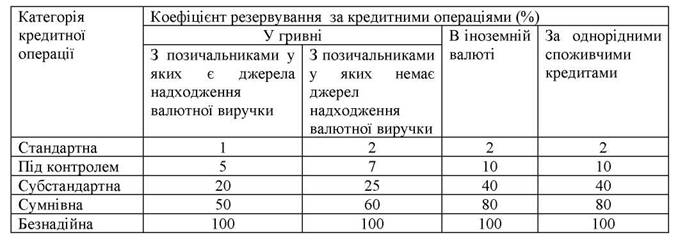

Банки зобов'язані створювати та формувати резерви для відшкодування можливих втрат на повний розмір чистого кредитного ризику за основним боргом, зваженого на відповідний коефіцієнт резервування, за всіма видами кредитних операцій у національній та іноземних валютах

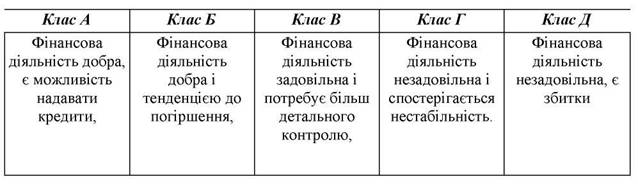

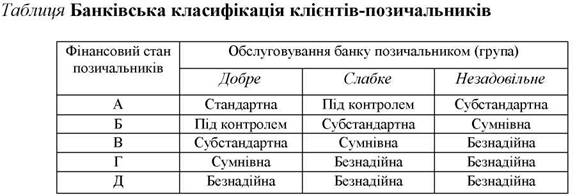

З метою розрахунку резерву під кредитні ризики банки мають здійснювати класифікацію кредитного портфеля за кожною кредитною операцією залежно від фінансового стану позичальника, стану обслуговування позичальником кредитної заборгованості та з урахуванням рівня забезпечення кредитної операції. За результатами класифікації кредитного портфеля визначається категорія кожної кредитної операції:

"Стандартні" кредитні операції - це операції, за якими кредитний ризик є незначним і становить один відсоток чистого кредитного ризику

"Під контролем" - це кредитні операції, за якими кредитний ризик є незначним, але може збільшитися внаслідок виникнення несприятливої для позичальника ситуації та становить п'ять відсотків чистого кредитного ризику.

"Субстандартні" кредитні операції - це операції, за якими кредитний ризик є значним, надалі може збільшуватись і становить 20 відсотків чистого кредитного ризику, а також є ймовірність несвоєчасного погашення заборгованості в повній сумі та в строки, що передбачені кредитним договором. "Сумнівні" кредитні операції - це операції, за якими виконання зобов'язань з боку позичальника/контрагента банку в повній сумі (з урахуванням фінансового стану позичальника та рівня забезпечення) під загрозою, ймовірність повного погашення кредитної заборгованості низька та становить 50 відсотків чистого кредитного ризику.

"Безнадійні" кредитні операції - це операції, імовірність виконання зобов'язань за якими з боку позичальника/контрагента банку (з урахуванням фінансового стану позичальника та рівня забезпечення) практично відсутня, ризик за такими операціями дорівнює сумі заборгованості за ними

Резерв під кредитні ризики поділяється на резерви під стандартну та нестандартну заборгованість(Під контролем, Субстандартні, Сумнівні Безнадійні).

Класифікація наданих кредитів й оцінка кредитного ризику

Якщо немає достовірної фінансової звітності, що підтверджує оцінку фінансового стану позичальника - юридичної особи, або відповідних документів та інформації щодо оцінки фінансового стану фізичної особи, а також належним чином оформлених документів, на підставі яких здійснювалася кредитна операція, то такі позичальники мають класифікуватися не вище класу "Г".

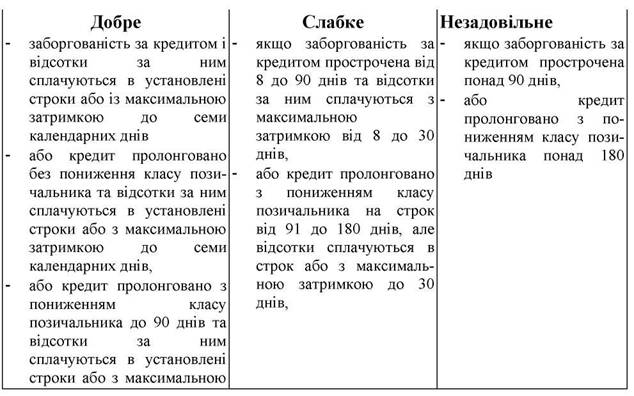

Якщо на час укладення договору пролонгації (тобто продовження строку дії договору) кредитної операції з кредитоспроможним і надійним позичальником - юридичною особою, якого віднесено до класу "А" або "Б", не спостерігається погіршення його фінансового стану і відсотки сплачуються своєчасно (за умови, що сплата відсотків за договорами передбачена не рідше одного разу на квартал), то така операція вважається строковою, тобто пролонгованою без пониження класу позичальника. Оцінку обслуговування боргу банки зобов'язані здійснювати щомісяця

![]() ОЦІНКА ПОГАШЕННЯ ПОЗИЧАЛЬНИКАМИ КРЕДИТОРСЬКОЇ ЗАБОРГОВАНОСТІ ТА ПРОЦЕНТІВ ЗА ОСНОВНИМ БОРГОМ

ОЦІНКА ПОГАШЕННЯ ПОЗИЧАЛЬНИКАМИ КРЕДИТОРСЬКОЇ ЗАБОРГОВАНОСТІ ТА ПРОЦЕНТІВ ЗА ОСНОВНИМ БОРГОМ

|

|

Відповідно до класів позичальників та до оцінки погашення позики банки здійснюється класифікація кредитного портфеля за ступенем ризику та визначається категорія кредитної операції таким чином

Під час визначення чистого кредитного ризику для розрахунку резерву сума валового кредитного ризику окремо за кожною кредитною операцією може зменшуватися на вартість прийнятного забезпечення,сума забезпечення береться до розрахунку резервів під кредитні ризики з урахуванням коефіцієнтів залежно від категорії кредитної операції.

Ураховуючи зміни кон'юнктури ринку, банкам рекомендується щокварталу, а також у разі кожної пролонгації кредитного договору проводити перевірку стану заставленого майна та за потреби переглядати його вартість.

Якщо банк не здійснює перевірку стану заставленого майна, а також відсутні документи, що засвідчують наявність і стан забезпечення, то банк зобов'язаний формувати резерв під кредитні ризики на всю суму основного боргу.

На підставі класифікації валового кредитного ризику та враховуючи прийнятне забезпечення, банк визначає чистий кредитний ризик за заборгованістю за кожною кредитною операцією (крім заборгованості за кредитними операціями, що включена до портфеля однорідних споживчих кредитів) і зважує його на встановлений коефіцієнт резервування.

За заборгованістю, що включена до портфеля однорідних споживчих кредитів, сума загального кредитного ризику зважується на встановлений коефіцієнт резервування залежно від категорії, до якої віднесена ця заборгованість.