1.8. Формування резервів для покриття можливих втрат від активних операцій

8. Формування резервів для покриття можливих втрат від активних операцій

Банки формують резерви за такими активними операціями кредитними операціями; операціями з цінними паперами; дебіторською заборгованістю; простроченими понад 30 днів та сумнівними до отримання нарахованими доходами за активними операціями; коштами, розміщеними на кореспондентських рахунках у банках (резидентах і нерезидентах), які визнані банкрутами або ліквідовуються за рішенням уповноважених органів, або які зареєстровані в офшорних зонах.

Порядок класифікації активних операцій банків і визнання ї,\ нестандартними, формування та використання резервів під і її операції, мінімальний розмір резервів під активні операції банків установлюється відповідними нормативно-правовими актами Національного банку.

З метою підвищення надійності та стабільності банківської системи, захисту інтересів кредиторів і вкладників банків Національним банком України установлюється порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями банків.

Резерв для відшкодування можливих втрат за кредитними операціями банків є спеціальним резервом, необхідність формування якого зумовлена кредитними ризиками, притаманними банківській діяльності. Створення резерву під кредитні ризики — це визнання витрат для відображення реального результату діяльності банку з урахуванням погіршення якості його активів або підвищення ризиковості кредитних операцій.

До заборгованості за кредитними операціями, що становлять кредитний портфель банку, належать: строкові депозити, розміщені в інших банках, та сумнівна заборгованість за ними; кредити, надані іншим банкам, та сумнівна заборгованість за ними; рахунки суб'єктів господарської діяльності за овердрафтом, факторинговими операціями та прострочена заборгованість за факторинговими операціями; кошти, надані суб'єктам господарської діяльності за операціями репо; кредити, надані у формі врахування векселів, та сумнівна заборгованість за ними. Заборгованість за такими кредитами визначається як різниця між номінальною сумою векселя і сумою неамортизованого дисконту; кредити суб'єктам господарської діяльності за внутрішніми торговельними операціями, експортно-імпортними операціями, у поточну діяльність, в інвестиційну діяльність; сумнівна заборгованість за кредитами, наданими суб'єктам господарської діяльності; кредити, надані центральним і місцевим органам державного управління та сумнівна заборгованість за цими кредитами; кредити в інвестиційну діяльність і на поточні потреби, надані фізичним особам; сумнівна заборгованість за кредитами, наданими фізичним особам; гарантії, акцепти та авалі, надані банкам; сумнівна заборгованість за виплаченими гарантіями, виданими іншим банкам; гарантії та авалі, надані клієнтам; сумнівні гарантії, надані банкам та клієнтам; зобов'язання з кредитування, надані банкам та клієнтам.

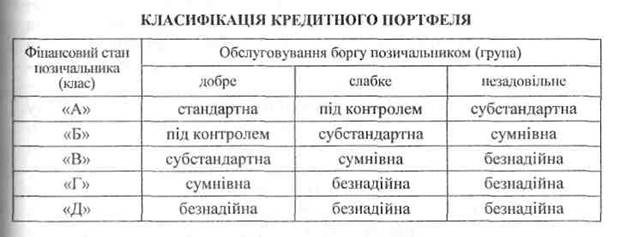

З метою розрахунку резерву під кредитні ризики банки мають здійснювати класифікацію кредитного портфеля за кожною кредитною операцією залежно від фінансового стану позичальника, стану обслуговування позичальником кредитної заборгованості та з урахуванням рівня забезпечення кредитної операції. За ре![]()

![]() зультатами класифікації кредитного портфеля визначається категорія кожної кредитної операції: стандартна, під контролем, субстандартна, сумнівна чи безнадійна.

зультатами класифікації кредитного портфеля визначається категорія кожної кредитної операції: стандартна, під контролем, субстандартна, сумнівна чи безнадійна.

Загальна заборгованість за кредитними операціями становить валовий кредитний ризик для кредитора.

Для цілей розрахунку резервів на покриття можливих втрат за кредитними операціями визначається чистий кредитний ризик (в абсолютних показниках) шляхом зменшення валового кредитного ризику, класифікованого за ступенями ризику, на вартість прийнятного забезпечення.

Банки зобов'язані створювати та формувати резерви для відшкодування можливих втрат на повний розмір чистого кредитного ризику за основним боргом, зваженого на відповідний коефіцієнт резервування, за всіма видами кредитних операцій у національній та іноземних валютах.

Банки мають право створювати резерв на всю суму нарахованих за кредитними операціями доходів, що прострочені на строк понад ЗО днів та обліковуються за відповідними рахунками класів 1,2 Плану рахунків. Заборгованість за нарахованими доходами, що прострочені на строк понад ЗО днів, належить до нестандартної заборгованості.

Не здійснюється формування резерву за бюджетними кредитами, кредитними операціями між установами в системі одного банку, а також за операціями фінансового лізингу, якщо об'єктом цих операцій є нерухоме майно.

Резерв під кредитні ризики поділяється на резерви під стандартну та нестандартну заборгованість за кредитними операціями. Резерви під нестандартну заборгованість формуються за кредитними операціями, класифікованими як під контролем, субстандартні, сумнівні, а також безнадійні.

Банки зобов'язані здійснювати розрахунок резервів під стандартну і нестандартну заборгованість (з урахуванням строків погашення боргу за кредитними операціями) протягом місяця, в якому здійснено кредитну операцію (або укладено угоду на її здійснення). Формування резервів банки зобов'язані здійснювати щомісячно в повному обсязі, незалежно від розміру їх доходів за групами ризику відповідно до сум фактичної кредитної заборгованості за станом на перше число місяця, наступного за звітним, до встановленого строку для подання місячного балансу. Розмір фактично сформованого резерву за кредитними операціями банків контролюється за даними місячного балансу.

Безнадійна кредитна заборгованість списується банком за рахунок резерву під нестандартну заборгованість за рішенням правління банку.

Резерв під кредитні ризики формується в тій валюті, в якій враховується заборгованість.

Резерв під кредитні ризики використовується лише для покриття збитків за непогашеною позичальниками заборгованістю.

На підставі класифікації валового кредитного ризику та врахування прийнятного забезпечення банк визначає чистий кредитний ризик за кожною кредитною операцією і зважує його на встановлений коефіцієнт резервування.

З метою розрахунку обсягу резерву під кредитні ризики та визначення чистого кредитного ризику банк повинен проаналізувати кредитний портфель. Аналіз кредитного портфеля та класифікація кредитних операцій (валового кредитного ризику) здійснюється за такими критеріями: оцінка фінансового стану позичальника (контрагента банку); стан обслуговування позичальником (контрагентом банку) кредитної заборгованості за основним боргом і відсотків (комісій та інших платежів з обслуговування боргу) за ним у розрізі кожної окремої заборгованості та спроможність позичальника надалі обслуговувати цей борг; рівень забезпечення кредитної операції.

Оцінка фінансового стану позичальника. Критерії тут встановлюються кожним банком самостійно його внутрішніми положеннями щодо проведення активних операцій (кредитних) та методикою проведення оцінки фінансового стану позичальника (контрагента банку) з урахуванням вимог цього Положення, в яких мають бути визначені ґрунтовні, технічно виважені критерії економічної оцінки фінансової діяльності позичальників (контрагентів банку) на підставі аналізу їх балансів і звітів про фінансові результати в динаміці тощо. Методика проведення оцінки фінансового стану позичальника (контрагента банку), розроблена банком, є невід'ємним додатком до внутрішньобанківського положення банку про кредитування.

Оцінку фінансового стану позичальника (контрагента банку) з урахуванням поточного стану обслуговування позичальником (контрагентом банку) кредитної заборгованості банк здійснює в кожному випадку укладання договору про здійснення кредитної операції, а надалі — не рідше ніж один раз на три місяці, а для банків — не рідше ніж один раз на місяць. Зазначені вимоги щодо оцінки фінансового стану позичальника є мінімально необхідними. Банки мають право самостійно встановлювати додаткові ![]()

![]() критерії оцінки фінансового стану позичальника, що підвищують вимоги до показників з метою адекватної оцінки кредитних ризиків та належного контролю за ними.

критерії оцінки фінансового стану позичальника, що підвищують вимоги до показників з метою адекватної оцінки кредитних ризиків та належного контролю за ними.

Подібні нормативні значення та відповідні бали для кожного показника встановлюються залежно від його вагомості (значимості) серед інших показників, що можуть свідчити про найбільшу ймовірність виконання позичальником (контрагентом банку) зобов'язань за кредитними операціями. Вагомість кожного показника визначається індивідуально для кожної групи позичальників (контрагентів банку) залежно від кредитної політики банку, особливостей клієнта (галузь економіки, сезонність виробництва, обіговість коштів та ін.), ліквідності балансу, положення на ринку тощо.

Клас позичальника (контрагента банку) за результатами оцінки його фінансового стану визначається на підставі основних показників та коригується з урахуванням додаткових (суб'єктивних) показників.

Для здійснення оцінки фінансового стану позичальника юридичної особи банк має враховувати такі основні економічні показники його діяльності: платоспроможність (коефіцієнти миттєвої, поточної та загальної ліквідності); фінансова стійкість (коефіцієнти маневреності власних коштів, співвідношення залучених і власних коштів); обсяг реалізації; обороти за рахунками (співвідношення надходжень на рахунки позичальника і суми кредиту, па явність рахунків в інших банках; наявність картотеки неплатежів у динаміці); склад та динаміка дебіторсько-кредиторської заборгованості (за останній звітний та поточний роки); собівартість продукції (у динаміці); прибутки та збитки (у динаміці); рентабельність (у динаміці); кредитна історія (погашення кредитної заборгованості І минулому, наявність діючих кредитів).

Оцінка фінансового стану позичальника-банку здійснюється не рідше ніж один раз на місяць на підставі: інформації позичальника-банку про дотримання економічних нормативів і нормативу обов'язкового резервування коштів; аналізу якості активів і пасивів; аналізу прибутків і збитків; інформації про виконання банком зобов'язань у минулому; інформації про надані та одержані міжбанківські кредити; щорічного аудиторського висновку.

При здійсненні оцінки фінансового стану позичальника — фізичної особи мають ураховуватися: загальний матеріальний стан клієнта (доходи і витрати, майно, право власності на яке засвідчується згідно з чинним законодавством України; відповідні підтверджувальні документи); соціальна стабільність клієнта, тобто наявність постійної роботи, сімейний стан; вік клієнта; інтенсивність користування банківськими кредитами (гарантіями тощо) у минулому та своєчасність погашення їх і відсотків (комісій та ін.) за ними, а також користування іншими банківськими послугами тощо; ділова репутація; інша інформація.

Класифікація позичальників за результатами оцінки їх фінансового стану здійснюється з урахуванням рівня забезпечення за кредитними операціями:

Клас «А» — фінансова діяльність дуже добра (прибуткова і рівень рентабельності вищий за середньогалузевий, якщо такий визначається), що свідчить про можливість своєчасного виконання зобов'язань за кредитними операціями, зокрема погашення основної суми боргу та відсотків за ним відповідно до умов кредитної угоди; економічні показники в межах установлених значень (відповідно до методики оцінки фінансового стану позичальника, затвердженої внутрішніми документами банку); вище керівництво позичальника має відмінну ділову репутацію; кредитна історія позичальника бездоганна.

Забезпечення за кредитною операцією має бути першокласним. Немає жодних свідчень можливих затримок з поверненням основної суми боргу та/або зі сплатою відсотків. Одночасно можна зробити висновок, що фінансова діяльність і надалі проводитиметься на такому ж високому рівні.

До цього класу за незабезпеченими (бланковими) кредитами можуть належати: позичальники — банки (нерезиденти), що мають кредитний рейтинг не нижче за показник А, підтверджений у бюлетені однієї з провідних світових рейтингових компаній (Fitch IBCA, Standart & Poor’s, Moody’s тощо); позичальники — банки (резиденти), які дотримуються економічних нормативів, установлених Інструкцією про порядок регулювання та аналіз діяльності комерційних банків (затвердженою постановою Правління Національного банку України № 141 від 14.04.98, із змінами і доповненнями), за умови, що значення нормативів платоспроможності (НЗ) і достатності капіталу (Н4) становлять відповідно не менше 15 та 8 %.

Клас «Б» — фінансова діяльність позичальника цієї категорії близька за характеристиками до класу «А» (тобто фінансова діяльність добра або дуже добра, рентабельність на середньогалузевому рівні, якщо такий визначається, окремі економічні показники погіршились або мають незначні відхилення від мінімально ![]()

![]() прийнятних значень), але ймовірність підтримування її на цьому рівні протягом тривалого часу є низькою. Позичальники (контрагенти банку), віднесені до цього класу, потребують більшої уваги через потенційні недоліки, що ставлять під загрозу достатність надходжень коштів для обслуговування боргу та стабільність одержання позитивного фінансового результату їх діяльності.

прийнятних значень), але ймовірність підтримування її на цьому рівні протягом тривалого часу є низькою. Позичальники (контрагенти банку), віднесені до цього класу, потребують більшої уваги через потенційні недоліки, що ставлять під загрозу достатність надходжень коштів для обслуговування боргу та стабільність одержання позитивного фінансового результату їх діяльності.

Забезпечення кредитної операції не має викликати жодних сумнівів (щодо оцінки його вартості, правильності оформлення угод про забезпечення кредитних операцій тощо).

Аналіз коефіцієнтів фінансового стану позичальника може вказувати на негативні тенденції в діяльності позичальника. Недоліки в діяльності позичальників, які віднесені до класу «Б», мають бути лише потенційними. За наявності реальних недоліків клас позичальника потрібно знизити. До цього класу за незабезпеченими (бланковими) кредитами можуть належати: позичальники — банки (нерезиденти), що мають кредитний рейтинг не нижче за «інвестиційний клас», що підтверджений у бюлетені однієї з провідних світових рейтингових компаній (Fitch IBCA, Standart & Poor’s, Moody’s тощо); позичальники — банки (резиденти), які дотримуються встановлених економічних нормативів, за умови, що значення нормативів платоспроможності (НЗ) і достатності капіталу (Н4) становлять відповідно не менше 10 та 6 %.

Клас «В» — діяльність задовільна (рентабельність нижча за середньогалузевий рівень, якщо такий визначається; деякі економічні показники не відповідають мінімально прийнятним значенням) і потребує ретельнішого контролю.

Надходження коштів і платоспроможність позичальника свідчать про ймовірність несвоєчасного погашення кредитної заборгованості в повній сумі і в строки, передбачені договором, якщо недоліки не будуть усунені. Проблеми можуть стосуватися стану забезпечення за кредитними операціями, необхідної документації, що свідчить про наявність і ліквідність застави, тощо. Одночасно спостерігається можливість виправлення ситуації і поліпшення фінансового стану позичальника.

До цього класу за незабезпеченими (бланковими) кредитами можуть належати позичальники-банки (нерезиденти), що мають кредитний рейтинг не нижчий за показник В, підтверджений у бюлетені однієї з провідних світових рейтингових компаній (Fitch IBCA, Standart & Poor’s, Moody’s тощо), а також можуть належати позичальники-банки (резиденти), які дотримуються встановлених економічних нормативів.

Клас «Г» — фінансова діяльність незадовільна (економічні показники не відповідають установленим значенням) і спостерігається її нестабільність протягом року; є високий ризик значних збитків; ймовірність повного погашення кредитної заборгованості та відсотків за нею низька.

При проведенні подальшої класифікації, якщо немає безсумнівних підтверджень щодо поліпшення протягом одного місяця фінансового стану позичальника або підвищення рівня забезпечення за кредитною операцією, позичальника потрібно класифікувати на клас нижче (клас «Д»). Це саме стосується і позичальника, якому видано кредит під сумнівне забезпечення або без забезпечення та якого віднесено до цього класу на підставі оцінки його фінансового стану.

Клас «Д» — фінансова діяльність незадовільна, є збитки; кредитна операція не забезпечена ліквідною заставою (або безумовною гарантією); показники не відповідають установленим значенням; Імовірність виконання зобов'язань з боку позичальника/контрагента банку практично відсутня.

За результатами оцінки фінансового стану позичальник належить до відповідного класу. Якщо рівень забезпечення за окремою кредитною операцією не відповідає умовам визначеного «ласу, то позичальника слід віднести на клас нижче, а якщо забезпечення є першокласним, то клас позичальника можна підвищити. Клас позичальника за овердрафтом визначається без урахування рівня забезпечення, якщо за оцінкою фінансового стану Його віднесено до класу «А» або «Б». У разі відсутності достовірної фінансової звітності, що підтверджує оцінку фінансового стану позичальника, а також належним чином оформлених документів, на підставі яких здійснювалася кредитна операція, такі позичальники мають класифікуватися не вище класу «Г».

Якщо на час укладення договору пролонгації кредитної операції (крім угод за кредитними операціями, строк дії яких перевищує два роки) не спостерігається погіршення фінансового ставу позичальника (контрагента банку), якого віднесено до класу ВА» або «Б», і відсотки сплачуються своєчасно, то така операція вважається строковою, тобто пролонгованою без зниження класу Позичальника (контрагента банку). Загальний строк такої пролонгації не повинен перевищувати один рік. При цьому надходження (крім кредитних коштів) на рахунки позичальника (контрагента банку) протягом первісного строку користування кредитними коштами згідно з кредитною угодою мають перевищувати розмір заборгованості за кредитом не менше ніж у два рази та засвідчуватися документально.

Оцінку стану обслуговування боргу банки зобов'язані здійснювати щомісяця.

За станом погашення позичальником (контрагентом банку) кредитної заборгованості за основним боргом (у т. ч. за строки вими депозитами та операціями репо) та відсотків за ним на підставі кредитної історії позичальників та їх взаємовідносин з банком обслуговування боргу вважається:

добрим — якщо заборгованість за кредитом і відсотки (комісії та інші платежі з обслуговування боргу) за ним сплачуються к установлені строки або з максимальною затримкою до семи календарних днів;

або кредит пролонговано без зниження класу позичальника та відсотки за ним сплачуються в установлені строки або з максимальною затримкою до семи календарних днів;

або кредит пролонговано зі зниженням класу позичальника до 90 днів та відсотки за ним сплачуються в установлені строки або з максимальною затримкою до семи календарних днів;

слабким — якщо заборгованість за кредитом прострочена від 8 до 90 днів та відсотки за ним сплачуються з максимальною затримкою від 8 до 30 днів;

або кредит пролонговано зі зниженням класу позичальника на строк від 91 до 180 днів, але відсотки сплачуються в строк або і максимальною затримкою до 30 днів;

незадовільним — якщо заборгованість за кредитом прострочена понад 90 днів;

або кредит пролонговано зі зниженням класу позичальника понад 180 днів.

Якщо одна з вимог кожного підпункту, що характеризує групу кредитної операції, не виконується, то така операція відноситься до групи на один рівень нижчий.

Обслуговування боргу не може вважатися добрим, якщо заборгованість за кредитною операцією включає залишок рефінансованої заборгованості, тобто якщо відбувається погашення старої заборгованості за рахунок видачі нового кредиту.

При визначенні групи кредитної операції також мають ураховуватися зміни початкових умов кредитної угоди щодо сум і строків погашення основного боргу і відсотків за ним (якщо такі зміни відбулися з погіршенням умов для кредитора).

Якщо позичальник має заборгованість одночасно за кількома кредитами, то оцінка обслуговування позичальником боргу ґрунтується на кредитній заборгованості, що віднесена до нижчої групи.

Зобов'язання за наданими гарантіями, поруками та авалями за І станом обслуговування боргу вважається добрим до часу їх виконання.

|

|

До категорій стандартних і під контролем кредитних операцій І не можуть належати пільгові кредити.

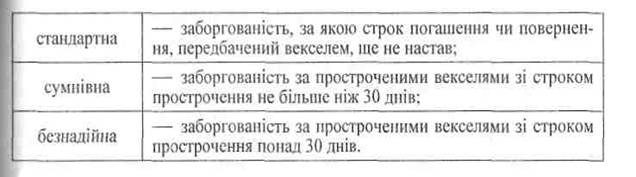

При класифікації операцій за врахованими векселями враховується тільки строк погашення боржником заборгованості, а саме:

|

|

При визначенні розміру резерву за врахованими векселями сума, що підлягає резервуванню, визначається, виходячи з урахованої вартості векселя (суми фактично наданих кредитних ресурсів за врахованими векселями) незалежно від його виду (дисконтний або відсотковий).

При класифікації кредитних операцій за ступенями ризику і віднесенні їх до груп, за якими розраховується резерв за факторингом, наданими зобов'язаннями (аваль), виконаними гарантіями та поруками, враховується строк погашення заборгованості, а саме:

стандартна — заборгованість, за якою строк погашення чи повернення, передбачений договірними умовами (за векселем), ще не настав або зобов'язання (у т. ч. аваль), строк виконання за якими ще не настав;

сумнівна — заборгованість за факторинговими операціями (за основним боргом чи черговим платежем) та за виконаними (сплаченими) банком гарантіями і поруками (у т. ч. авалем) становить до 90 днів з дня виконання зобов'язання (платежу), передбаченого договірними умовами (векселем);

безнадійна— заборгованість за факторинговими операціями (основним боргом чи черговим платежем) та за гарантіями і поруками (у т. ч, авалем), виконаними (сплаченими) банком, за якими клієнт не виконав своїх зобов'язань зі строком понад 90 днів після настання строку платежу, передбаченого договірними умовами (векселем).

При визначенні чистого кредитного ризику для розрахунку резерву сума валового кредитного ризику за кожною кредитною операцією окремо може зменшуватися на вартість прийнятного забезпечення (гарантій і застави майна і майнових прав).

Безумовні гарантії, що беруться до розрахунку резерву під кредитні ризики: Кабінету Міністрів України; банків, які мають офіційний кредитний рейтинг не нижчий, за інвестиційний клас; урядів країн категорії «А»; міжнародних багатосторонніх банків (Міжнародний банк реконструкції та розвитку, Європейський банк реконструкції та розвитку); забезпечені гарантії банків України.

Предмети застави (майно та майнові права позичальника чи третіх осіб — майнових поручителів), що беруться до розрахунку резерву під кредитні ризики: майнові права на грошові депозити, розміщені в банку, який має офіційний кредитний рейтинг не нижчий, за інвестиційний клас; майнові права на грошові депозити, що розміщені в банку-кредиторі, за умови безперечного контролю та доступу банку-кредитора до цих коштів, обумовленого договором, у разі невиконання позичальником зобов'язань за кредитом; дорогоцінні метали, які належать позичальнику і знаходяться на зберіганні в банку-кредиторі, та за умови безперечного права звернення банком-кредитором стягнення, обумовленого договором, на ці метали в разі невиконання позичальником зобов'язань за кредитом; державні цінні папери; недержавні цінні папери — акції та облігації підприємств, ощадні сертифікати, інвестиційні сертифікати; зареєстроване нерухоме майно; рухоме майно; інші майнові права.