2.2.1. Зміст пасивних операцій банків

2.1. Зміст пасивних операцій банків

Банківські ресурси - це сукупність грошових коштів, які є в розпорядженні банків для виконання ними активних операцій.

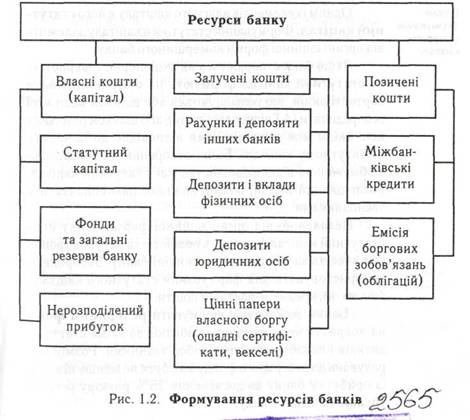

Формуються ресурси банками за допомогою таких складових пасивних операцій:

■ власних коштів;

■ залучених коштів;

■ позичених коштів.

Кожну складову пасивних операцій можна про-класифікувати (Рис. 1.2).

Роль власного капіталу досить значна для забезпечення надійності банку та ефективності його діяльності: він є джерелом його початкових ресурсів; відіграє роль амортизатора і гаранта; дозволяє банку виконувати свої зобов'язання в екстремальних ситуаціях.

Основний капітал банку включає сплачений і зареєстрований статутний капітал і розкриті резерви, які створені або збільшені за рахунок нерозподіленого прибутку, надбавок до курсу акцій і додаткових внесків акціонерів у капітал, загальний фонд покриття ризиків, що створюється під невизначений ризик при проведенні банківських операцій, за винятком збитків за поточний рік і нематеріальних активів. Розкриті резерви включають й інші фонди такої самої якості.

Одним із елементів власного капіталу є його статутний капітал. Формування статутного капіталу залежить від організаційної форми комерційного банку.

Якщо банк створюється як акціонерне товариство, то статутний капітал формують на суму номінальної вартості акцій, що розміщуються або шляхом відкритої їх передплати (АТ відкритого типу), або шляхом розподілу всіх акцій між засновниками відповідно до їх частки в статутному капіталі. Банк, створений як товариство з обмеженою відповідальністю, має статутний капітал, розподілений на паї, розмір кожного паю сплачується засновниками.

Незалежно від організаційної форми банку його статутний капітал формують повністю за рахунок грошових внесків засновників (учасників) банку. Заборонено використовувати для формування статутного капіталу бюджетні, кредитні, заставні кошти.

Банки зобов'язані формувати резервний фонд на покриття непередбачених збитків за всіма статтями активів і позабалансовими зобов'язаннями. Розмір відрахувань до резервного фонду має бути не менше ніж 5% із прибутку банку до досягнення 25% розміру регулятивного капіталу банку.

Банки формують також інші фонди та резерви на покриття збитків від активів відповідно до нормативно-правових актів Національного банку України.

Нерозподілений прибуток - це тимчасово вільні кошти банку, які не розподілені між акціонерами у формі дивідендів та не зараховані у фонди банку.

Банкам необхідно мати достатній капітал для забезпечення обсягу і характеру їх комерційних угод. Мінімальний розмір статутного капіталу на момент реєстрації банку не може бути меншим:

■ для місцевих кооперативних банків - ніж 1 мільйон євро;

■ для банків, які здійснюють свою діяльність на території однієї області, - ніж 3 мільйони євро;

■ для банків, які здійснюють свою діяльність на території всієї України, - ніж 5 мільйонів євро.

Перерахування розміру статутного капіталу в гривні здійснюється за офіційним курсом гривні до іноземних валют, установленим Національним банком України на день укладення установчого договору.

Проблемі достатності капіталу завжди приділялося багато уваги, оскільки власні кошти банку - це важливе джерело для покриття можливих претензій у разі банкрутства банку і джерело фінансування розвитку банківських операцій. Достатність капіталу банків - це здатність банку покривати свої зобов'язання без врахування ризикованості операцій.

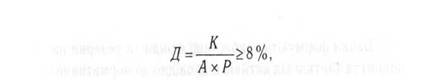

Питання методології оцінки банківського капіталу стало предметом дискусій у міжнародних фінансових організаціях. 10 грудня 1987 року Банк міжнародних к розрахунків у м. Базелі затвердив основні критерії і з стандарти оцінки банківського капіталу. В березні 1988 року Базельський комітет із регулювання і методів нагляду за банками ухвалив загальні принципи розрахунку показника достатності капіталу, що визначається за формулою:

де Д- показник достатності капіталу;

К — капітал банку;

А - активи банку;

Р - показник ризикованості активів.

За цими принципами кожна країна повинна була підготувати і законодавчо затвердити свої власні стандарти, які відповідали б принципам Базельської угоди.

Достатність капіталу комерційних банків України відповідає вимогам Базельської угоди і регулюється такими показниками:

■ мінімальний розмір регулятивного капіталу;

■ норматив адекватності регулятивного капіталу/ платоспроможності;

■ норматив адекватності основного капіталу.

Показники нормативу капіталу та мінімального розміру регулятивного капіталу затверджуються Правлінням Національного банку України, можуть переглядатись і змінюватись залежно від об'єктивних причин.

Регулятивний капітал є одним із найважливіших показників діяльності банків, основним призначенням якого є покриття негативних наслідків різноманітних ризиків, які банки беруть на себе в процесі своєї діяльності, та забезпечення захисту вкладів, фінансової стійкості й стабільної діяльності банків.

Регулятивний капітал банку складається з основного (1-го рівня) капіталу та додаткового (2-го рівня) капіталу. Основний капітал уважається незмінним і таким, що не підлягає передаванню, перерозподілу та повинен повністю покривати поточні збитки. Додатковий капітал має менш постійний характер і його розмір піддається змінам.

Основний капітал (капітал 1-го рівня) складається з таких елементів:

■ фактично сплачений зареєстрований статутний капітал;

■ розкриті резерви, що створені або збільшені за рахунок нерозподіленого прибутку;

■ дивіденди, що спрямовані на збільшення статутного капіталу;

■ емісійні різниці;

■ резервні фонди та загальні резерви;

■ прибуток попередніх років.

Додатковий капітал (капітал 2-го рівня) складається з таких елементів:

■ резерви під стандартну заборгованість інших банків;

■ резерви під стандартну заборгованість клієнтів за кредитними операціями банків;

■ результат переоцінки основних засобів;

■ прибуток поточного року;

■ субординований борг, що враховується до капіталу.

Для визначення розміру регулятивного капіталу банку загальний розмір капіталу 1-го і 2-го рівнів додатково зменшується на балансову вартість таких активів, як акції та інші цінні папери з нефіксованим прибутком у портфелі банку на продаж та інвестиції, які випущені банком; інвестиції в капітал інших банків і фінансових установ у розмірі 10 і більше відсотків їх статутного капіталу та в дочірні установи тощо.

Національний банк установлює норматив мінімального розміру регулятивного капіталу, якого всі банки зобов'язані дотримуватися. Підхід до мінімального розміру регулятивного капіталу диференційований і встановлюється окремо для діючих банків і новостворених, а також залежить від сфери діяльності банку (місцеві, у межах області чи для банків, які діють на території України).

Норматив адекватності регулятивного капіталу (норматив платоспроможності) відображає здатність банку своєчасно і в повному обсязі розрахуватися за своїми зобов'язаннями, що випливають із торговельних,

кредитних або інших операцій грошового характеру. Що вище значення показника адекватності регулятивного капіталу, то більша частка ризику, що її приймають на себе власники банку; і навпаки - що нижче значення показника, то більша частка ризику, що її приймають на себе кредитори/вкладники банку.

Норматив адекватності регулятивного капіталу встановлюється для запобігання надмірному перекладанню банком кредитного ризику та ризику неповернення банківських активів на кредиторів/вкладників банку.

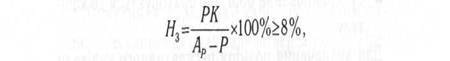

Значення показника адекватності регулятивного капіталу визначається як співвідношення регулятивного капіталу банку до сумарних активів і певних позабалансових інструментів, зважених за ступенем кредитного ризику та зменшених на суму створених відповідних резервів за активними операціями:

де Н3 -норматив платоспроможності банку;

РК — регулятивний капітал банку;

Ар - активи, зважені на коефіцієнти ризику;

Р -резерви за активними операціями.

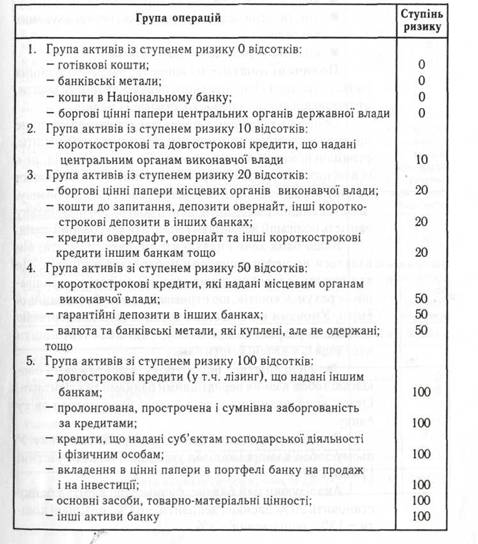

При визначенні адекватності регулятивного капіталу банку активи підсумовуються з урахуванням коефіцієнтів їх ризиків, наведених у Табл. 1.1.

Норматив адекватності основного капіталу встановлюється з метою визначення спроможності банку захистити кредиторів і вкладників від непередбачуваних збитків, яких може зазнати банк у процесі своєї діяльності залежно від розміру різноманітних ризиків. Показник адекватності основного капіталу розраховується як співвідношення основного капіталу до загальних активів банку, зменшених на суму створених відповідних резервів за активними операціями банків:

![]()

де Н4 - достатність капіталу; К — основний капітал; ЗА - загальні активи; Р - резерви за активними операціями.

Таблиця 1.1

Групи активів, зважені на коефіцієнти ризику

Залучені кошти становлять найбільшу питому вагу в структурі пасивів банків. Залучені кошти переважно формуються за рахунок депозитів та емісії цінних паперів власного боргу, однак деяку частку становлять і недепо-зитні форми залучення. До недепозитних джерел залучення ресурсів відносять:

■ кошти, що отримані за операціями репо;

■ кошти, отримані від врахування і переврахування векселів;

■ кошти за трастовими операціями. Позичені кошти — це кредити, одержані в інших банках, кредити Національного банку України та кошти, отримані від емісії та продажу облігацій банків.

Облігації - це цінні папери, які характеризують не права власності, а кредитні взаємовідносини, тому кошти, отримані комерційними банками від емісії облігацій, не є їх власним капіталом (як при емісії акцій). Ці кошти банки одержують від власників облігацій у довгострокову позику. Через певний термін банк повинен повернути номінальну вартість облігацій власникам і сплатити фіксований дохід.

Якщо банк хоче і надалі утримувати ці кошти, він вдається до рефінансування попередніх випусків. Це здійснюється шляхом викупу раніше емітованих облігацій за рахунок коштів, що отримані від нової облігаційної емісії. Умовами емісії можна передбачити конвертацію облігацій у прості акції банку, тоді позичені кошти переходять у власні кошти банку.

Залучені кошти, з іншого боку, відображають банківські зобов'язання перед іншими банками та клієнтами. Отже, вони розміщуються в пасиві балансового звіту банку.

Розглянемо умовний баланс комерційного банку. У ньому зобов'язання і капітал уміщено в нижній частині (Табл. 1.2).

Аналізуючи цей баланс, бачимо, що капітал банку становить 20% пасивів, депозити- 64%, позичені кошти- 13%, інші пасиви- 3%.

Таблиця 1.2

Балансовий звіт банку на 31 грудня 20X1 року (тис. грн)

Перевірте свої знання

1. Що таке банківські ресурси?

2. Які складові пасивних операцій ви знаєте?

3. Прокласифікуйте власні, залучені, позичені кошти банків.

4. Чому капітал відіграє для банків значну роль?

5. Як банкам досягти достатності капіталу?

6. Які недепозитні джерела залучення банками коштів ви знаєте?

7. Як відображаються зобов'язання і капітал банків у балансі?